Doanh nghiệp vẫn chưa dám vay vốn

Lãi suất cho vay đã giảm rất sâu

Trong bối cảnh nền kinh tế còn nhiều khó khăn do ảnh hưởng từ đại dịch, thiên tai, các ngân hàng cho biết, trong thời gian qua đã tích cực thực hiện các biện pháp cắt giảm chi phí để giảm lãi suất cho vay nhằm hỗ trợ doanh nghiệp, người dân vực dậy sản xuất, kinh doanh.

Theo số liệu cập nhật từ Tổng cục Thống kê, đến tháng 8/2024, lãi suất cho vay đã giảm hơn 1,0% so với cuối năm 2023. Lãi suất cho vay bình quân bằng VND của ngân hàng thương mại trong nước đối với các khoản cho vay mới và cũ còn dư nợ ở mức 6,8%-9,2%/năm.

Lãi suất cho vay ngắn hạn bình quân bằng đồng Việt Nam đối với lĩnh vực ưu tiên khoảng 3,7%/năm, thấp hơn mức lãi suất cho vay ngắn hạn tối đa theo quy định của Ngân hàng Nhà nước (NHNN) là 4%/năm.

Ông Lưu Trung Thái - Chủ tịch HĐQT ngân hàng MB cho biết, trong năm 2024, MB đã thực hiện nhiều đợt giảm lãi suất cho vay từ 0,5% - 1,45% so với năm 2023. Hiện ngân hàng cho vay sản xuất kinh doanh với lãi suất 6,94%, so với 2023 là 7,88%.

“Trong quý IV/2024, MB sẽ tiếp tục triển khai các chương trình tín dụng lãi suất ưu đãi với các khách hàng sản xuất kinh doanh có xếp hạng tín dụng tốt, phương án kinh doanh khả thi để hỗ trợ khách hàng, thúc đẩy phát triển kinh tế. Đồng thời, tiếp tục chú trọng kiểm soát chặt chẽ chất lượng tín dụng và tuân thủ các giới hạn, tỷ lệ đảm bảo an toàn, quản trị thanh khoản”, ông Thái cho biết.

Ông Hồ Hùng Anh, Chủ tịch HĐQT ngân hàng Techcombank thì cho biết, lãi suất cho vay của Techcombank có xu hướng giảm dần kể từ cuối năm 2022.

Tính đến thời điểm tháng 8/2024, lãi suất cho vay bình quân của Techcombank ở mức 7,73%, tiếp tục giảm so với tháng 3/2024 và đã giảm 2,24% so với thời điểm tháng 12/2023. Trong đó, so với thời điểm 31/12/2023, tại 31/8/2024, lãi suất cho vay bình quân khách hàng cá nhân đối với các khoản vay thuộc lĩnh vực sản xuất kinh doanh là một trong những lĩnh vực ghi nhận mức giảm nhiều nhất (giảm 2,48% từ mức 10,11% xuống còn 7,63%).

Tương tự, ông Đặng Khắc Vĩ, Chủ tịch ngân hàng VIB cũng cho biết, trên cơ sở lãi suất huy động giảm và nỗ lực tiết giảm chi phí hoạt động, VIB đã tiến hành giảm lãi suất cho vay mạnh mẽ cho tất cả các phân khúc khách hàng để tăng cường kích thích cả cung và cầu xã hội, hỗ trợ thúc đẩy tăng trưởng kinh tế.

Trong quý II, VIB đã tung gói 30.000 tỷ đồng cho vay mua nhà ở, với lãi suất chỉ 5,9%-6,9%-7,9% cho các kỳ cố định lãi suất lên tới 24 tháng, song song với các chương trình kích thích tín dụng khác ở các mảng cho vay căn hộ, cho vay kinh doanh và cho vay mua ô tô.

Đối với các khách hàng doanh nghiệp, VIB cũng duy trì mức giá giảm sâu, tập trung vào tài trợ vốn lưu động và tài trợ trung dài hạn cho các doanh nghiệp với mức lãi suất từ 2,9% trở lên.

Nhu cầu vay vốn vẫn khá thấp

Theo cập nhật số liệu mới nhất từ Tổng cục Thống kê, tính đến ngày 27/9, tăng trưởng tín dụng toàn hệ thống đã đạt 8,53%. Dù con số này đã cải thiện đáng kể so với mức tăng trưởng 6,24% đạt được cùng kỳ năm trước, nhưng so với mục tiêu tăng trưởng 15% đặt ra cho cả năm 2024, hệ thống sẽ còn nhiều việc phải làm trong 3 tháng còn lại của năm.

Bà Nguyễn Đức Thạch Diễm, Phó Chủ tịch Thường trực - Tổng Giám đốc Sacombank cho biết, dù đã áp dụng nhiều giải pháp và cơ chế thúc đẩy, tuy nhiên tăng trưởng tín dụng toàn ngành nói chung và Sacombank nói riêng vẫn chưa đạt kỳ vọng do một số khó khăn vướng mắc.

Cụ thể, nhu cầu vốn vẫn khá thấp do tình hình xuất khẩu và tiêu dùng nội địa chưa hồi phục. Nhiều doanh nghiệp thu hẹp quy mô sản xuất, thận trọng với rủi ro nên chưa mạnh dạn sử dụng vốn vay.

Bên cạnh đó, thu nhập của người mua bất động sản giảm, trong khi nguồn cung phục vụ nhu cầu để ở với giá thành hợp lý chưa đáp ứng. Các công ty, dự án bất động sản vẫn gặp nhiều khó khăn khi pháp lý chưa hoàn thiện, năng lực tài chính suy giảm nghiêm trọng.

Ngoài yếu tố thu nhập người dân giảm sút do kinh tế khó khăn, Tổng Giám đốc Sacombank cũng cho rằng, yếu tố bùng phát các loại hình cho vay qua ứng dụng với điều kiện cho vay nới lỏng, không cần tài sản thế chấp đã chia số thị phần tín dụng tiêu dùng nên tín dụng tiêu dùng tăng chậm.

Theo đó, lãnh đạo Sacombank đề xuất tiếp tục duy trì chính sách tài khóa mở rộng kích thích tổng cầu nhằm thúc đẩy tăng trưởng. Thực hiện các giải pháp giảm thuế, phí để hỗ trợ trực tiếp cho cầu tiêu dùng, giúp tăng sức mua nền kinh tế.

Về phía các ngân hàng, cần tiếp tục kéo giảm chi phí vốn, giảm mặt bằng lãi suất cho vay phù hợp nhằm tăng khả năng tiếp cận vốn. Đồng thời, triển khai các gói tín dụng ưu đãi đối với một số lĩnh vực, ngành nghề cần thúc đẩy theo chỉ đạo của Chính phủ và NHNN.

Song song, ngành ngân hàng cần tiếp tục phối hợp với các Hiệp hội ngành nghề (Hiệp hội bất động sản, Hiệp hội Điều, Cà phê, Mắc ca…) triển khai các cơ chế về sản phẩm, lãi suất ưu đãi để giúp khách hàng tiếp cận nguồn vốn giá rẻ, tăng trưởng dư nợ.

Đồng thời, việc tăng cường thực hiện các biện pháp nâng cao hiệu quả quản trị rủi ro nhằm kiểm soát rủi ro tín dụng ở mức độ phù hợp với mục tiêu tăng trưởng tín dụng cũng là một nội dung quan trọng cần hướng tới.

Ông Phạm Quang Dũng, Phó Thống đốc NHNN cho biết, từ nay tới cuối năm, toàn ngành sẽ nỗ lực tiếp tục duy trì ổn định mặt bằng lãi suất tiền gửi và phấn đấu giảm lãi suất cho vay; tháo gỡ và thúc đẩy tín dụng phục vụ nhu cầu sản xuất kinh doanh và phục vụ đời sống, tiêu dùng; tăng cường kiểm soát chất lượng tín dụng.

Bên cạnh đó, lãnh đạo NHNN cũng cho rằng, để thúc đẩy sự phục hồi của tổng cầu, tăng khả năng hấp thụ tín dụng, bên cạnh các giải pháp từ phía ngành ngân hàng, cần có chính sách tổng thể từ phía các bộ, ngành, địa phương như tiếp tục cải thiện môi trường đầu tư, kinh doanh; củng cố niềm tin của thị trường vào sự phục hồi, tăng trưởng kinh tế, qua đó khôi phục kỳ vọng mở rộng đầu tư của doanh nghiệp, thúc đẩy tiêu dùng của người dân;...

Đồng thời, cần đẩy nhanh giải ngân vốn đầu tư công, tăng cường thu hút đầu tư xã hội, nguồn vốn FDI chất lượng cao; đẩy mạnh hoạt động xúc tiến thương mại; tiếp tục triển khai các giải pháp kích cầu tiêu dùng trong nước; đẩy nhanh tiến độ tháo gỡ khó khăn và phát triển bền vững các thị trường chứng khoán, trái phiếu doanh nghiệp, thị trường bất động sản,..

Tin bài liên quan

Ông Nguyễn Đức Tâm: Niềm tin của cộng đồng doanh nghiệp là “vốn xã hội” đặc biệt quan trọng

Khơi dậy niềm tin mạnh mẽ trong cộng đồng doanh nghiệp Việt Nam tại Campuchia

Tăng cường kết nối Việt Nam - Nhật Bản: Mở lối cho hàng hóa Đồng bằng sông Cửu Long vươn xa

Các tin bài khác

SeABank dành 1,2 tỷ đồng tri ân khách hàng dịp Tết Bính Ngọ và kỷ niệm 32 năm thành lập

Đón năm “Mã" cùng ưu đãi siêu đã từ BIDV SME Fast Track 2026

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao

Techcombank ra mắt thẻ tín dụng Techcombank Visa Business Platinum

Đọc nhiều

Đỗ Như Tuấn – doanh nhân Việt tại Nhật với nhiều hoạt động vì cộng đồng

Trí thức, doanh nghiệp Việt Nam tại châu Âu bàn giải pháp tăng cường hợp tác khoa học - công nghệ với EU

Quảng bá di sản áo dài Việt Nam tại Lào

Ngành Tiếng Việt và Văn hóa Việt Nam: Ngành học nhiều sức hút tại ULIS

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Đổi mới chương trình Giao lưu hữu nghị quốc phòng biên giới Việt Nam-Trung Quốc

Ninh Bình siết quản lý tàu cá, chuẩn bị làm việc với Đoàn Thanh tra EC lần thứ 5

Tàu 016-Quang Trung vượt qua đường xích đạo tham dự Kakadu (2026)

Multimedia

[Infographic] Bầu cử Quốc hội và HĐND: Cách tra cứu thông tin về người ứng cử trên VNeID

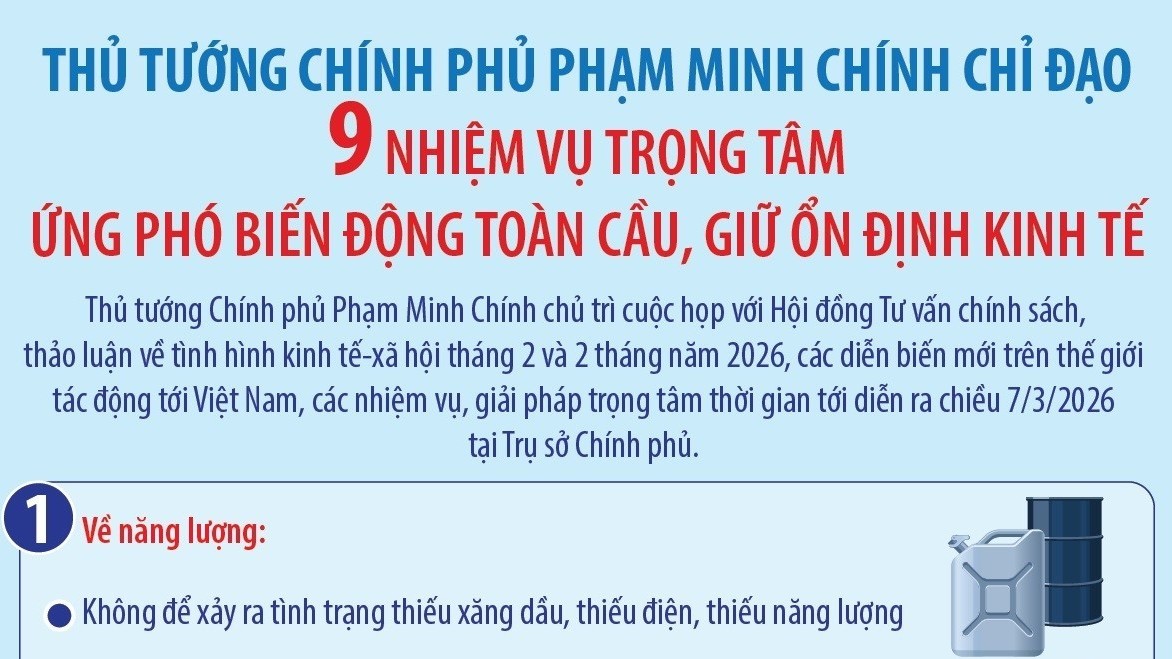

[Infographic] Thủ tướng chỉ đạo 9 nhiệm vụ trọng tâm ứng phó biến động toàn cầu

[Infographic] Đến năm 2030, phấn đấu thu nhập bình quân người dân nông thôn tăng gấp 2,5-3 lần so với năm 2020

[Infographic] 4 mốc thời gian của 4 kỷ nguyên quan trọng trong 100 năm Đảng lãnh đạo

[Infographic] 5 điểm then chốt có ý nghĩa quyết định trong tổ chức thực hiện Nghị quyết Đại hội XIV của Đảng

[Infographic] Nghị quyết số 68-NQ/TW tác động sâu rộng tới toàn bộ nền kinh tế

[Infographic] Những Nghị quyết chiến lược đưa Việt Nam bước vào kỷ nguyên mới

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

Tổ chức Giao lưu Quốc tế Việt Nam Nhật Bản (FAVIJA): thúc đẩy hữu nghị, hợp tác đa phương

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ