Chứng khoán KAFI sẽ tăng vốn gấp đôi lên 5.000 tỷ đồng đầu tháng 12/2024

|

HĐQT của CTCP Chứng khoán KAFI đã công bố lịch cụ thể triển khai đợt tăng vốn điều lệ từ 2.500 tỷ đồng lên 5.000 tỷ đồng. Ngày đăng ký cuối cùng là 02/12/2024. Thời hạn cuối cùng chuyển nhượng quyền mua cổ phần là 10/12 và thời hạn nộp tiền là 17/12.

Như vậy, đợt tăng vốn được triển khai ngay sau khi Công ty đã nhận được thông báo chấp nhận hồ sơ chào bán từ Ủy ban Chứng khoán Nhà nước. Trước đó, Công ty đã hoàn tất xin ý kiến cổ đông bằng văn bản với việc bổ sung các nội dung chi tiết của đợt phát hành.

So với phương án tăng vốn đã được ĐHĐCĐ thông qua vào giữa tháng 07/2024, KAFI công bố cụ thể hơn về mục đích sử dụng vốn. Theo đó, Công ty sẽ sử dụng 45% vốn huy động cho hoạt động tự doanh và 45% cho vay ký quỹ.

|

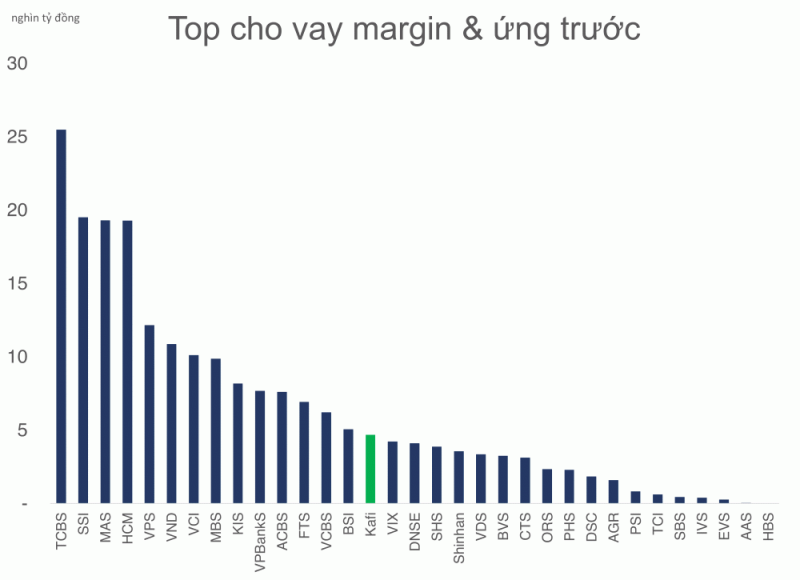

| KAFI là một trong những CTCK mở rộng mạnh dư nợ cho vay trong ngành. (Dư nợ cho vay cuối quý III của các CTCK) |

Dư nợ cho vay của KAFI trên thị trường chứng khoán đã liên tục được mở rộng trong thời gian gần đây, đạt gần 4.700 tỷ đồng vào cuối quý III/2024. Quy mô này đã vượt qua một số công ty chứng khoán khác như DNSE, SHS, VDS và đồng thời cũng đưa Công ty vào nhóm còn ít dư địa cho vay trên thị trường.

Được biết, Chứng khoán KAFI tiền thân là CTCP Chứng khoán Hoàng Gia, được thành lập vào năm 2006. Đến năm 2019, công ty đã đổi tên thành CTCP Globalmind Capital và đến tháng 8/2022 tiếp tục đổi thành CTCP Chứng khoán KAFI.

Trong cơ cấu cổ đông và lãnh đạo của KAFI, đang có sự xuất hiện của nhiều nhân sự đến từ Ngân hàng Quốc Tế Việt Nam (VIB). Đáng chú ý, Chủ tịch HĐQT KAFI, ông Lê Quang Trung từng đảm nhận vị trí Phó Tổng Giám đốc VIB.

Tin bài liên quan

Các tin bài khác

Hãy hiểu cho ngành thuế

Hai giải thưởng uy tín ghi nhận chiến lược phát triển bền vững của SeABank

MB đóng góp hơn 10 nghìn tỷ đồng cho ngân sách nhà nước

Cơ hội nhận giải thưởng 3 tỷ đồng khi gửi tiết kiệm tại HDBank trong mùa lễ hội cuối năm

Đọc nhiều

Tổng Bí thư, Chủ tịch nước Lào đánh giá cao vai trò của Mặt trận trong quan hệ Việt Nam - Lào

New Zealand trao hơn 4,7 tỷ đồng ủng hộ Lạng Sơn sau bão lũ

“Ngày MGIMO” - dấu mốc đặc biệt trong hoạt động giao lưu giáo dục Việt – Nga

Khoảng 1.000 đại biểu người Việt Nam ở nước ngoài sẽ tham dự chuỗi chương trình Tết tại TP.HCM

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Việt Nam tham gia Diễn tập Hải quân đa phương Milan năm 2026 tại Ấn Độ

Xuân Biên phòng ấm lòng dân bản 2026: Hơn 10.000 suất quà hướng về biên cương Tổ quốc

Thủ tướng yêu cầu quyết tâm gỡ “thẻ vàng” IUU trong tháng 4/2026

Multimedia

[Infographic] Quan hệ Đối tác chiến lược Việt Nam-Liên minh châu Âu

"Dân là gốc": Thước đo cao nhất của mọi quyết sách

[Infographic] Đại hội Đảng XIV: 8 nội dung xuyên suốt triển khai các quyết sách chiến lược

[Infographic] Các mốc thời gian chính trong lịch trình bầu cử ĐBQH khóa XVI và đại biểu HĐND các cấp nhiệm kỳ 2026 – 2031

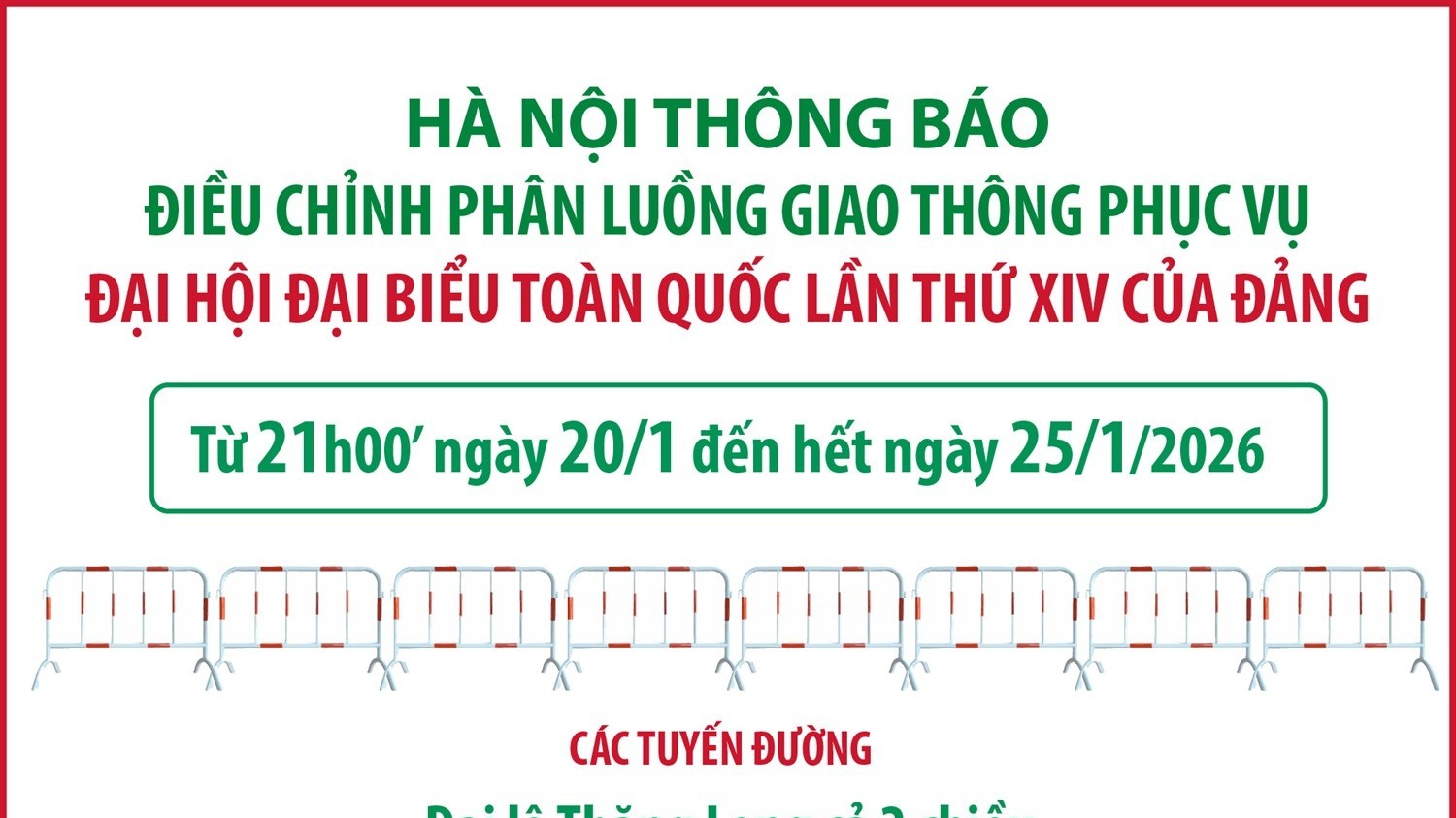

[Infographic] Hà Nội điều chỉnh phân luồng giao thông phục vụ Đại hội Đảng XIV

[Infographic] Một số nội dung quan trọng tại Đại hội XIV của Đảng

[Infographic] Nghị quyết 80- NQ/TW: 8 nhiệm vụ, giải pháp phát triển văn hóa Việt Nam

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ

Trailer lễ hội Văn hóa Thế giới tại Hà Nội lần thứ nhất

![[Video] Không khí rộn ràng ngày khai giảng năm học mới trên cả nước](https://thoidai.com.vn/stores/news_dataimages/2025/092025/05/15/video-khong-khi-ron-rang-ngay-khai-giang-nam-hoc-moi-tren-ca-nuoc-20250905155537.jpg?rt=20250905155544?250905065119)

[Video] Không khí rộn ràng ngày khai giảng năm học mới trên cả nước

![[Video] Petr Tsvetov: Việt Nam ấm áp và thân thuộc](https://thoidai.com.vn/stores/news_dataimages/2025/092025/01/22/video-petr-tsvetov-viet-nam-am-ap-va-than-thuoc-20250901222230.jpg?rt=20250901222235?250902094525)