MSB phải vượt nhiều thách thức để hoàn thành mục tiêu lợi nhuận năm

Theo báo cáo tài chính quý III/2024 vừa được MSB công bố, lợi nhuận trước thuế 9 tháng đầu năm đạt 4.901 tỷ đồng, giảm 6,1% so với cùng kỳ năm 2023.

Mặc dù hoạt động kinh doanh cốt lõi có sự tăng trưởng nhẹ, nhưng sự sụt giảm đáng kể ở các mảng phi tín dụng, chi phí hoạt động gia tăng và áp lực dự phòng rủi ro tín dụng đã làm giảm đáng kể hiệu quả kinh doanh tổng thể của ngân hàng.

Áp lực từ nhiều phía

Trong 9 tháng đầu năm 2024, mảng tín dụng tiếp tục đóng vai trò trụ cột khi mang lại 7.104 tỷ đồng, tăng 4,3% so với cùng kỳ năm 2023. Đây là điểm sáng trong bức tranh kinh doanh của ngân hàng, nhờ nhu cầu tín dụng phục hồi dần trong bối cảnh nền kinh tế đối mặt nhiều thách thức.

Tuy nhiên, sự tăng trưởng này chưa đủ bù đắp cho sự sụt giảm mạnh ở các mảng phi tín dụng.

Cụ thể, lãi thuần từ hoạt động dịch vụ chỉ đạt 1.040 tỷ đồng, giảm sâu 20,9% so với cùng kỳ. Điều này phản ánh áp lực cạnh tranh trong các dịch vụ tài chính như thanh toán, bảo hiểm và quản lý tài sản.

Lãi thuần từ kinh doanh ngoại hối giảm 18%, một phần do biến động tỷ giá và thị trường ngoại hối. Mảng mua bán chứng khoán kinh doanh tiếp tục ghi nhận thua lỗ gần 300 triệu đồng, trong khi lãi từ mua bán chứng khoán đầu tư giảm mạnh tới 33,5%, cho thấy sự khó khăn trong việc tối ưu hóa danh mục đầu tư trong bối cảnh thị trường biến động khó lường.

Dù vậy, một điểm tích cực là khoản lãi thuần từ hoạt động khác của MSB tăng đột biến, gấp 4,2 lần cùng kỳ, đóng góp quan trọng giúp tổng thu nhập hoạt động (TOI) tăng nhẹ 4,1%, đạt 9.964 tỷ đồng. Tuy nhiên, mức tăng này chưa đủ để bù đắp áp lực từ chi phí. Chi phí hoạt động của ngân hàng tăng 10,4%, trong khi chi phí dự phòng rủi ro tín dụng tăng mạnh 30,6%, lên tới 2.317 tỷ đồng, đã trực tiếp kéo lợi nhuận trước thuế giảm so với cùng kỳ.

Với khoản lợi nhuận 4.901 tỷ đồng tỷ đồng đạt được sau 9 tháng, MSB đã hoàn thành 72% kế hoạch lợi nhuận của cả năm 2024 (6.800 tỷ đồng).

Thách thức từ dòng tiền và chất lượng tài sản

Báo cáo lưu chuyển tiền tệ hợp nhất quý III/2024 cho thấy những tín hiệu đáng chú ý về dòng tiền của MSB.

Dòng tiền từ hoạt động kinh doanh âm 5.363 tỷ đồng, trong khi cùng kỳ năm trước dương 15.332 tỷ đồng. Dòng tiền từ hoạt động đầu tư cũng ghi nhận âm 61 tỷ đồng. Tổng dòng tiền thuần đến cuối quý III/2024 âm tới 5.424 tỷ đồng, trái ngược với mức dương 15.319 tỷ đồng cùng kỳ năm 2023.

Chất lượng tài sản của MSB cũng đang đối mặt với nhiều vấn đề. Đến cuối tháng 9/2024, tổng nợ xấu nội bảng của ngân hàng đã tăng lên 4.912 tỷ đồng, tăng 14,7% so với đầu năm. Đáng chú ý, nợ có khả năng mất vốn tăng vọt 66,4% so với đầu năm và chiếm 61,2% tổng nợ xấu. Điều này đặt áp lực lớn lên công tác thu hồi nợ của ngân hàng.

Bên cạnh đó, nợ nhóm 2 (nợ cần chú ý) cũng tăng mạnh 24,1% so với đầu năm, chiếm tỷ trọng 1,92% trong tổng dư nợ, báo hiệu rủi ro tiềm ẩn từ các khoản vay có khả năng chuyển thành nợ xấu. Tỷ lệ nợ xấu/cho vay của MSB ở mức cao 2,88%. Trong khi đó, tỷ lệ bao phủ nợ xấu lại ở mức khá thấp, chỉ đạt 63%.

Giai đoạn cuối năm sẽ là thời điểm quan trọng để ngân hàng tăng tốc, tập trung vào cải thiện chất lượng tài sản và tối ưu hóa hiệu quả hoạt động. Với những nỗ lực điều chỉnh chiến lược và tận dụng cơ hội từ thị trường, MSB hoàn toàn có thể vượt qua những thách thức hiện tại, tạo nền tảng vững chắc cho sự phát triển trong năm tới.

Tin bài liên quan

Ngân hàng ACB báo lợi nhuận quý I/2025 đạt 4.596 tỷ đồng

Lợi nhuận của LPBank tăng trưởng 10,2%

ABBank dự kiến lãi gần 400 tỷ đồng trong quý I, tập trung tinh gọn bộ máy

Các tin bài khác

SeABank dành 1,2 tỷ đồng tri ân khách hàng dịp Tết Bính Ngọ và kỷ niệm 32 năm thành lập

Đón năm “Mã" cùng ưu đãi siêu đã từ BIDV SME Fast Track 2026

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao

Techcombank ra mắt thẻ tín dụng Techcombank Visa Business Platinum

Đọc nhiều

PACCOM và Vietnam Foundation thúc đẩy giáo dục số tại các trường vùng biên

Quảng bá ẩm thực chay Việt Nam tới cộng đồng ngoại giao tại Mỹ

Việt Nam coi trọng thúc đẩy hợp tác với Cộng đồng Pháp ngữ

Đại sứ quán Việt Nam tại Kuwait hỗ trợ công dân xin visa quá cảnh Saudi Arabia để rời Kuwait

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Ninh Bình siết quản lý tàu cá, chuẩn bị làm việc với Đoàn Thanh tra EC lần thứ 5

Tàu 016-Quang Trung vượt qua đường xích đạo tham dự Kakadu (2026)

Hoàn thành bầu cử sớm cho cử tri khu vực Cụm Ba Kè

Multimedia

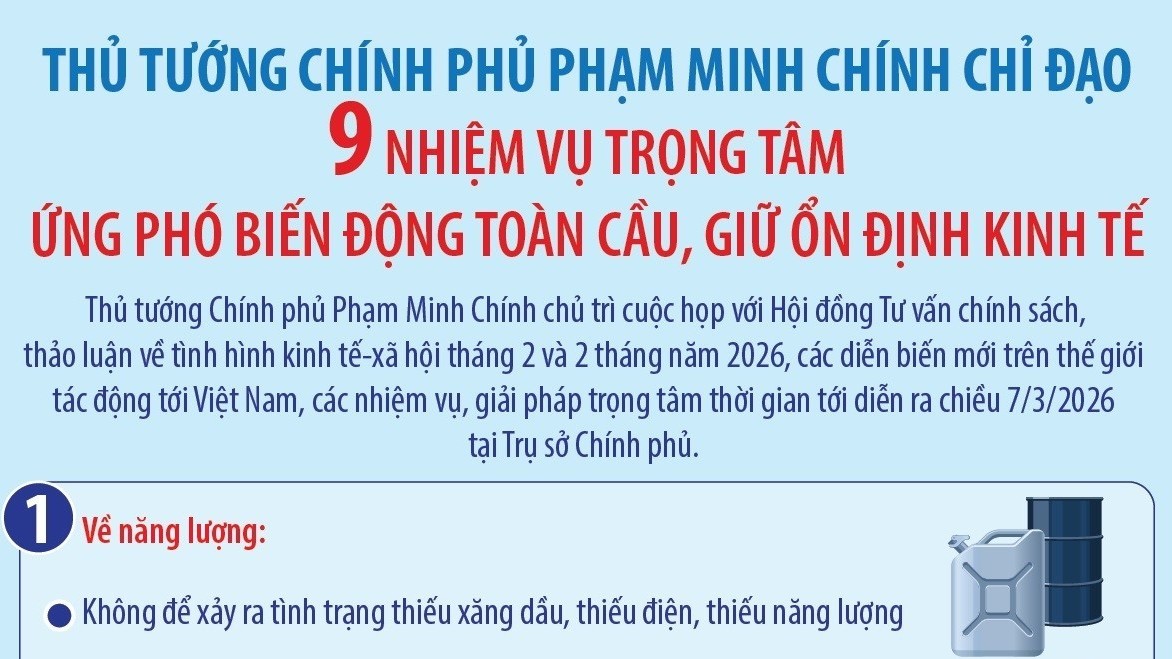

[Infographic] Thủ tướng chỉ đạo 9 nhiệm vụ trọng tâm ứng phó biến động toàn cầu

[Infographic] Đến năm 2030, phấn đấu thu nhập bình quân người dân nông thôn tăng gấp 2,5-3 lần so với năm 2020

[Infographic] 4 mốc thời gian của 4 kỷ nguyên quan trọng trong 100 năm Đảng lãnh đạo

[Infographic] 5 điểm then chốt có ý nghĩa quyết định trong tổ chức thực hiện Nghị quyết Đại hội XIV của Đảng

[Infographic] Nghị quyết số 68-NQ/TW tác động sâu rộng tới toàn bộ nền kinh tế

[Infographic] Những Nghị quyết chiến lược đưa Việt Nam bước vào kỷ nguyên mới

[Infographic] Quan hệ Đối tác chiến lược Việt Nam-Liên minh châu Âu

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

Tổ chức Giao lưu Quốc tế Việt Nam Nhật Bản (FAVIJA): thúc đẩy hữu nghị, hợp tác đa phương

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ