Lợi nhuận nhiều ngân hàng giảm sau kiểm toán

|

| Ảnh minh họa. |

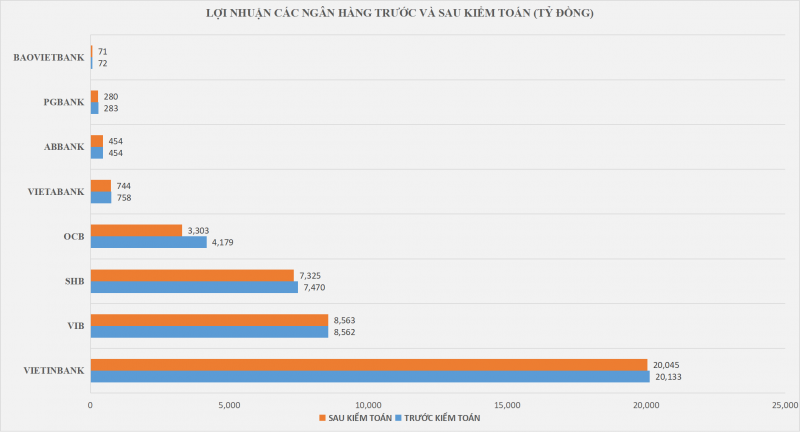

Theo báo cáo tài chính kiểm toán năm 2023 của nhiều ngân hàng, lợi nhuận đã giảm mạnh sau kiểm toán.

Ngân hàng TMCP Phương Đông (OCB), ghi nhận lợi nhuận sau thuế kiểm toán chỉ đạt 3.303 tỷ đồng, giảm tới 875 tỷ đồng so với chưa kiểm toán, tương đương giảm 20,9%.

Lý giải cho sự chênh lệch trước và sau kiểm toán, OCB cho biết, nguyên nhân đến từ việc điều chỉnh giảm một số khoản mục thu nhập đã thực thu từ khách hàng trong năm 2023 chuyển sang hạch toán trong năm 2024 và tăng chi phí dự phòng. Đồng thời, ngân hàng cũng phân loại lại phần lớn giá trị khoản mục tài sản gán nợ đang chờ xử lý thuộc mục tài sản có khác sang khoản mục các khoản nợ chờ xử lý khác đã có tài sản xiết nợ, gán nợ. Việc phân loại này kéo theo chi phí dự phòng rủi ro tín dụng được trích bổ sung tăng 44,4% (lên hơn 1.627 tỷ đồng).

Sau kiểm toán, lợi nhận của Ngân hàng TMCP Sài Gòn - Hà Nội (SHB) giảm 146 tỷ đồng, tương đương 1,95%. Lợi nhuận của SHB giảm khi một loạt các chỉ tiêu như thu nhập lãi thuần, lãi thuần từ hoạt động dịch vụ, lãi thuần từ mua bán chứng khoán kinh doanh, lãi thuần từ hoạt động khác và thu nhập từ góp vốn, mua cổ phần và chi phí hoạt động đều được điều chỉnh so với báo cáo chưa kiểm toán.

|

Ngân hàng VietinBank cũng vừa công bố báo cáo tài chính kiểm toán năm 2023 với lợi nhuận giảm 89 tỷ đồng sau kiểm toán.

Lý do lợi nhuận sau kiểm toán giảm theo Vietinbank là do thu nhập lãi thuần, lãi thuần từ hoạt động dịch vụ, lãi thuần từ hoạt động khác được điều chỉnh. Lợi nhuận thuần từ hoạt động kinh doanh của VietinBank giảm 110 tỷ đồng xuống 50.105 tỷ đồng, chi phí dự phòng giữ nguyên.

Ngân hàng TMCP Việt Á (VietABank) cũng ghi nhận lợi nhuận giảm 14 tỷ đồng, tương ứng giảm 1,8% sau kiểm toán. Nguyên nhân của sự thay đổi này đến từ việc biến động trong trích lập dự phòng rủi ro tín dụng. Cụ thể, sau kiểm toán, ngân hàng phải tăng trích lập dự phòng thêm 12 tỷ đồng, lên gần 687 tỷ đồng khiến lợi nhuận trước thuế của ngân hàng bị giảm tương ứng.

Cùng xu hướng trên, một số nhà băng khác như Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank) và Ngân hàng TMCP Bảo Việt (BaoViet Bank) và Ngân hàng TMCP An Bình (ABBank ) cũng ghi nhận lợi nhuận sụt giảm sau kiểm toán, tuy nhiên, tỷ trọng hoặc quy mô biến động tại những ngân hàng trên không quá không quá lớn.

Năm 2024, giới chuyên gia nhận định, lợi nhuận của ngành ngân hàng sẽ tăng trưởng khi các dấu hiệu kinh tế hồi phục dần rõ nét, tín dụng tăng trở lại khi lãi suất giảm dần, kể cả với tài chính tiêu dùng.

Cụ thể, tại báo cáo triển vọng ngành ngân hàng năm 2024, các chuyên gia phân tích của Công ty xếp hạng tín nhiệm VIS Rating nhận định, sau một năm 2023 với kinh tế tăng trưởng chậm lại và tỷ lệ nợ xấu tăng cao, lợi nhuận của ngành ngân hàng được kỳ vọng sẽ hồi phục trong năm 2024 nhờ điều kiện kinh doanh trong nước khả quan hơn cùng môi trường lãi suất thấp sẽ cải thiện khả năng trả nợ của khách hàng và chất lượng tài sản.

Tỷ suất lợi nhuận trên tổng tài sản bình quân của ngành sẽ hồi phục nhờ biên lãi thuần và tăng trưởng cho vay cải thiện, từ đó củng cố khả năng tạo vốn nội bộ. Ngoài ra, nguồn vốn và thanh khoản vẫn sẽ duy trì ổn định nhờ tăng trưởng tiền gửi theo kịp tốc độ tăng trưởng cho vay và các ngân hàng tăng cường huy động nguồn vốn dài hạn.

Tương tự, trong báo cáo công bố mới đây, Chứng khoán BIDV (BSC) cũng kỳ vọng tăng trưởng lợi nhuận toàn ngành ngân hàng sẽ phục hồi, dự báo lợi nhuận sau thuế của danh sách theo dõi tăng trưởng 20% trong 2024 so với mức 4% trong 2023, với động lực chính đến từ sự nở ra của tỷ lệ thu nhập lãi cận biên, tuy nhiên tốc độ nhanh hay chậm sẽ phụ thuộc vào diễn biến của cầu tín dụng và chất lượng tài sản.

Cắt giảm mạnh chi phí dự phòng, Agribank báo lãi gần 26.000 tỷ đồng trong năm 2023 Cắt giảm mạnh chi phí dự phòng, Agribank báo lãi gần 26.000 tỷ đồng trong năm 2023 Năm 2023, Agribank báo lãi trước thuế gần 26.000 tỷ đồng, tăng 14,7% so với năm trước. |

Tỷ giá tăng nóng: Lãnh đạo Ngân hàng Nhà nước nói sẽ can thiệp khi cần thiết Tỷ giá tăng nóng: Lãnh đạo Ngân hàng Nhà nước nói sẽ can thiệp khi cần thiết Dù có những áp lực khiến đồng USD nóng lên trong thời gian qua song lãnh đạo Ngân hàng Nhà nước khẳng định tỷ giá vẫn duy trì được sự ổn định và vẫn đảm bảo được thị trường ngoại tệ thông thoáng, cũng như trạng thái ngoại tệ dương với các ngân hàng thương mại. |

Tin bài liên quan

MB đóng góp hơn 10 nghìn tỷ đồng cho ngân sách nhà nước

MB nhận bốn giải thưởng danh giá từ Visa

Thủ tướng: Kiên định mục tiêu tăng trưởng cao nhưng bền vững, ổn định và phát triển

Các tin bài khác

Việt Nam vươn mình trên bản đồ tài chính toàn cầu

Tín dụng ngân hàng góp phần quan trọng thúc đẩy tăng trưởng kinh tế

MB Seller - bộ giải pháp số cho hộ kinh doanh buôn bán an tâm

Bộ giải pháp MB Seller hỗ trợ hộ kinh doanh buôn bán an tâm

Đọc nhiều

Chủ tịch và các vị Ủy viên Đoàn Chủ tịch Ủy ban Trung ương MTTQ Việt Nam ứng cử đại biểu Quốc hội khoá XVI

Tết Bính Ngọ 2026: Hơn 9.000 cây xanh được trồng mới tại Trường Sa

Du lịch bứt tốc dịp Tết: Hà Nội thu gần 4,9 nghìn tỷ đồng

Phú Quốc, Đà Nẵng "bùng nổ" đón khách quốc tế dịp Tết Nguyên Đán 2026

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Tết Bính Ngọ 2026: Hơn 9.000 cây xanh được trồng mới tại Trường Sa

Ngư dân hứng khởi ra khơi đầu Xuân

Sôi nổi Lễ ra quân huấn luyện năm 2026 trên các đảo thuộc quần đảo Trường Sa

Multimedia

[Infographic] Đến năm 2030, phấn đấu thu nhập bình quân người dân nông thôn tăng gấp 2,5-3 lần so với năm 2020

[Infographic] 4 mốc thời gian của 4 kỷ nguyên quan trọng trong 100 năm Đảng lãnh đạo

[Infographic] 5 điểm then chốt có ý nghĩa quyết định trong tổ chức thực hiện Nghị quyết Đại hội XIV của Đảng

[Infographic] Nghị quyết số 68-NQ/TW tác động sâu rộng tới toàn bộ nền kinh tế

[Infographic] Những Nghị quyết chiến lược đưa Việt Nam bước vào kỷ nguyên mới

[Infographic] Quan hệ Đối tác chiến lược Việt Nam-Liên minh châu Âu

"Dân là gốc": Thước đo cao nhất của mọi quyết sách

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ

Trailer lễ hội Văn hóa Thế giới tại Hà Nội lần thứ nhất

![[Video] Không khí rộn ràng ngày khai giảng năm học mới trên cả nước](https://thoidai.com.vn/stores/news_dataimages/2025/092025/05/15/video-khong-khi-ron-rang-ngay-khai-giang-nam-hoc-moi-tren-ca-nuoc-20250905155537.jpg?rt=20250905155544?250905065119)

[Video] Không khí rộn ràng ngày khai giảng năm học mới trên cả nước

Thời tiết ngày mùng 3 Tết (19/2): Bắc Bộ trời rét, Nam Bộ ngày nắng

Miễn phí vé tàu Cát Linh-Hà Đông và Nhổn-Ga Hà Nội trong 9 ngày nghỉ Tết

Thời tiết hôm nay (ngày 11/2): Miền Bắc đón không khí lạnh tăng cường, Hà Nội mưa nhỏ rải rác

Chi tiết phân luồng giao thông tại Hà Nội, TP.HCM dịp Tết Nguyên đán

Thời tiết hôm nay (06/02): Hà Nội mưa nhỏ, sương mù