Ấn Độ và cuộc chiến với 191 tỷ USD nợ xấu

Mới đây, Ấn Độ đã thông qua luật mới cho phép ngân hàng trung ương nước này (RBI) cắt giảm khoản nợ xấu lên tới 191 tỷ USD.

Động thái này của Ấn Độ diễn ra sau khi Thống đốc Urhit Partel bị chỉ trích là thiếu nhạy bén khi để Thủ tướng Narendra Modi ra quyết định thu hồi 86% lượng tiền mặt trong nước để thúc đẩy tăng trưởng tín dụng.

Trước đó, tình hình giải quyết nợ xấu của Ấn Độ gặp nhiều khó khăn do phía ngân hàng không đồng ý giảm giá trị tài sản còn doanh nghiệp thì không muốn đàm phán các điều khoản để mất quyền soát công ty khi hãng nợ chồng chất.

Bởi vậy, những quy định mới ra đời cho phép RBI thành lập các đoàn kiểm tra nợ xấu của những ngân hàng và buộc họ phải giảm giá trị khoản tài sản cho vay cũng như phòng chống các hành vi tiêu cực.

|

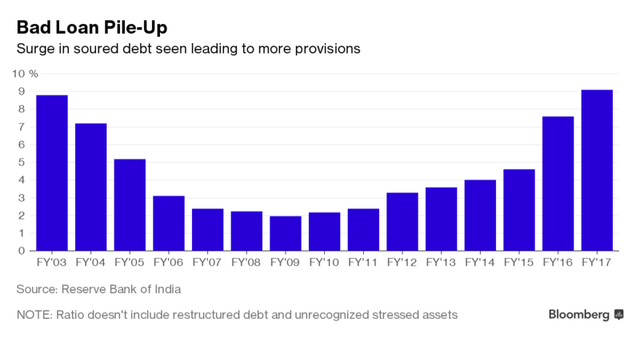

Tỷ lệ nợ xấu của Ấn Độ theo % GDP

Ngân hàng trung ương cũng dự định thành lập một ban riêng để giải quyết 60 khoản nợ xấu của các ngân hàng thương mại trong 9 tháng tới. Phía RBI kỳ vọng có thể giải quyết triệt để được 100 vụ nợ xấu từ nay đến năm 2018.

Đối với Thủ tướng Modi, giải quyết nợ xấu là vấn đề sống còn để khôi phục nền kinh tế lớn thứ 3 tại Châu Á, thúc đẩy tín dụng, gia tăng việc làm và nâng cao tăng trưởng trước cuộc bầu cử vào năm 2019.

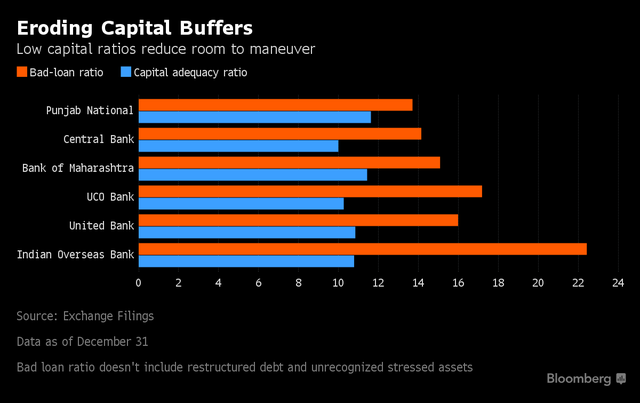

Bộ trưởng tài chính Arun Jaitley cho biết những ngân hàng quốc doanh tại Ấn Độ hiện đang gặp rất nhiều khó khăn khi ghi bút toán giảm các khoản nợ xấu và chính phủ nước này có thể bơm lượng tiền mặt thu về từ cuộc kiểm soát tiền mới đây để hỗ trợ họ. Tỷ lệ an toàn vốn tối thiểu (CAR) của ngành ngân hàng Ấn Độ hiện nay là 9%.

|

Tỷ lệ nợ xấu và tỷ lệ an toàn vốn của 1 số ngân hàng Ấn Độ

Đất nước ngập trong nợ xấu

Vào tháng 4 vừa qua, nhà sáng lập Vijay Mallya của hãng hàng không Ấn Độ Kingfisher Airlines đã bị bắt tại Anh với tội danh lừa đảo, vay tiền của ngân hàng quốc doanh IDBI Bank để đầu tư tài sản tại nước ngoài, tạo ra khoản nợ xấu lên tới 1,4 tỷ USD.

Số liệu của Credit Suisse cho thấy khoảng 17% số tài sản của ngành ngân hàng Ấn Độ tính đến tháng 4/2017 đã bị đánh giá là nợ xấu, tương đương 8,4% GDP. Trong năm tài khóa hiện nay, khoảng 13 tỷ USD tài sản trong ngành sẽ bị xóa sổ khỏi bảng cân đối kế toán. Hầu hết các ngân hàng quốc doanh Ấn Độ trong năm nay có thể sẽ không thể chi trả cổ tức cho cổ đông.

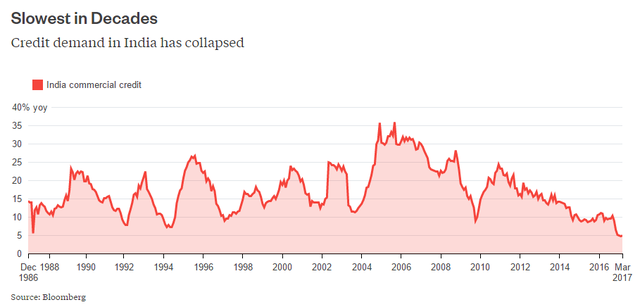

Tồi tệ hơn, nợ xấu khiến thị trường tín dụng của Ấn Độ bị ảnh hưởng nặng khi tỷ lệ vay nợ giảm từ 25% năm 2010 xuống chỉ còn 5% hiện nay và là mức thấp nhất trong 25 năm qua. Thị trường trái phiếu giao dịch ảm đạm trong khi chính phủ phải thu hồi 86% lượng tiền mặt trong xã hội nhằm tìm cách đối phó với nợ xấu cũng như thất thoát thuế và tín dụng đen trong ngành tài chính.

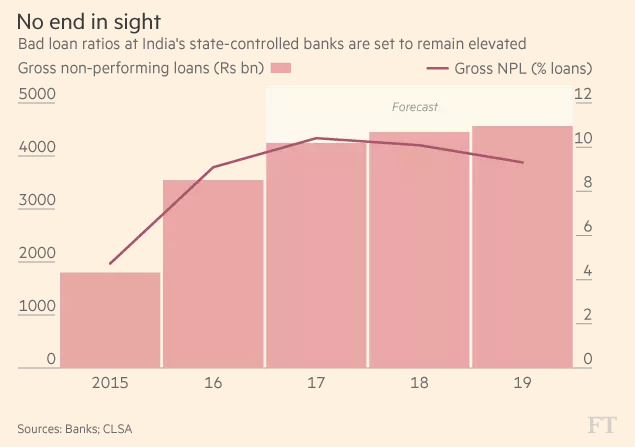

Số liệu của McKinsey cho biết chính phủ đã bơm 930 tỷ Rupee (14,4 tỷ USD) vào các ngân hàng quốc doanh trong khoảng 2009-2016 và có thể sẽ phải bơm thêm 750 tỷ Rupee từ nay đến năm 2019 để hỗ trợ cho ngành này.

|

Tỏng số nợ xấu (tỷ Rupee) và tỷ lệ nợ xấu (%) tại Ấn Độ

Trong khi đó, hãng Fitch Ratings cho rằng Ấn Độ sẽ cần khoảng 5,8 nghìn tỷ Rupee để tái cơ cấu lại ngành ngân hàng.

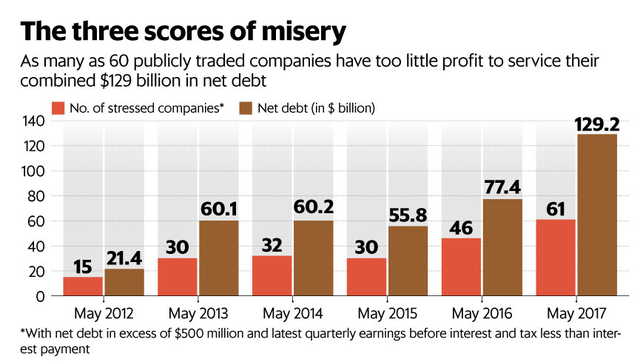

Báo cáo năm 2015 của Quỹ tiền tệ quốc tế (IMF) cho thấy tỷ lệ nợ trên vốn chủ sở hữu của các công ty Ấn Độ cao hơn bất kỳ nền kinh tế mới nổi nào ngoại trừ Brazil. Trong khi đó, khảo sát của Credit Suisse cho thấy 1/3 các doanh nghiệp niêm yết của nước này phải trả lãi nhiều hơn số doanh thu họ kiếm được.

Số liệu của IMF cũng cho thấy các ngân hàng quốc doanh chiếm tới 70% số nợ xấu trong nền kinh tế Ấn Độ nhưng tiến trình cổ phần hóa của các ngân hàng này vẫn rất chậm. Trong lịch sử, Ấn Độ đã từng bán một phần nhỏ cổ phần của các ngân hàng quốc doanh nhằm bù đắp thâm hụt ngân sách. Hệ quả là tỷ lệ nắm giữ cổ phần của chính phủ trong các ngân hàng quốc doanh đã giảm xuống trong khoảng 57-82% tùy thuộc từng ngân hàng.

Khi Thủ tướng Ấn Độ Narendra Modi lên cầm quyền vào năm 2014, ông đã cam kết sẽ hạ mức nắm giữ này xuống 52% trên khắp các ngân hàng nhà nước nhưng từ chối giảm thêm nữa. Nhà lãnh đạo này cho rằng dù hoạt động chưa được hiệu quả, tạo ra nhiều nợ xấu nhưng chính phủ Ấn Độ vẫn cần kiểm soát ngành ngân hàng và cần cải cách từ từ.

|

Sô công ty niêm yết tại Ấn Độ có doanh thu không đru trả nợ và tổng số nợ của họ 9tyr USD)

Nhà đầu tư mong chờ ở những quy định mới

Số liệu của RBI tính đến tháng 9/2016 cho thấy ngành ngân hàng Ấn Độ nói riêng có khoảng 105 tỷ USD nợ xấu. Trong khi đó, các công ty có thể kéo dài tiến trình phá sản hàng năm trời mà vẫn có thể kinh doanh, khiến nhiều nhà đầu tư lo ngại không dám bỏ tiền vào đây. May mắn thay, đạo luật mới quy định tiến trình thực hiện phá sản không được kéo dài quá 180 ngày.

CEO J. Christopher Flowers của J.C.Flowers & Company hợp tác với ngân hàng Ấn Độ Ambit nhận định quyết định trao thêm quyền lực cho RBI là một bước tiến hữu hiệu nhằm giải quyết tình trạng nợ xấu tại Ấn Độ.

“Ấn Độ có một thị trường tín dụng hoạt động không hiệu quả khi các chủ nợ không thể thu lại vốn trong khi các con nợ đem tiền đầu tư sai lầm. Điều này khiến chi phí đi vay tăng cao và các ngân hàng chả thể kiếm lời. Hệ quả là nợ xấu tiếp tục đi lên”, ông Flowers nói.

|

Nhu cầu tín dụng tại Ấn Độ đi xuống do lãi suất quá cao

Một trong những thử thách lớn nhất của Ấn Độ để giải quyết nợ xấu hiện nay là yêu cầu giảm giá trị tài sản từ nhà đầu tư khi mua lại những khoản tín dụng này. Ngành ngân hàng của Ấn Độ thực sự không muốn bán dưới giá các khoản thế chấp tài sản của mình bởi họ sẽ bị thiệt. Hệ quả số liệu của Credit Suisse cho thấy trong năm tài khóa 2016, chưa đến 3 tỷ USD nợ xấu của nước này được bán lại cho các công ty xây dựng, con số quá nhỏ so với mức 105 tỷ USD nợ xấu.

Nhằm giải quyết khoản nợ xấu khổng lồ trên, chính phủ Ấn Độ đang cố gắng hợp tác với nhà đầu tư nước ngoài nhằm tài cấu trúc thị trường tín dụng. Mới đây, ngân hàng quốc doanh ICICI Bank of India đã hợp tác với hãng đầu tư Apollo Global Management nhằm thực hiện đảo nợ, qua đó tái cấu trúc lại thị trường tín dụng của nước này.

|

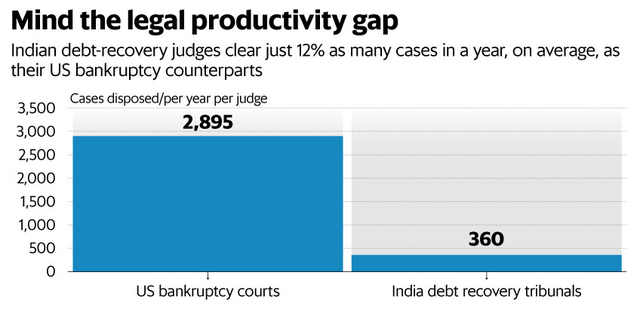

Số vụ giải quyết tái cơ cấu nợ của Ấn Độ thấp hơn nhiều so với Mỹ.

Năm 2016, ngân hàng ICICI đã thực hiện tiến trình kiện cáo đầu tiên với hãng Innoventive dưới quy định mới của luật phá sản. Tòa án đã chấp nhận đơn kiện của ICICI và đã yêu cầu Innoventive tiến hành thủ tục phá sản. Dẫu vậy, công ty này lại kiện ngược lại, yêu cầu xem xét tính hợp hiến của quy định mới.

Rõ ràng, dù đã tăng cường quyền lực cho RBI, ban hành các quy định mới hay phối hợp nhiều hơn nữa với nhà đầu tư nước ngoài để giải quyết nợ xấu nhưng Ấn Độ vẫn còn gặp rất nhiều lúng túng trong việc đối phó với rủi ro này.

Bình quân hàng năm, Tòa án Ấn Độ giải quyết được khoảng 360 vụ tái cấu trúc nợ, thấp hơn rất nhiều so với 2.895 vụ tại Mỹ.

BT

Tin bài liên quan

Các tin bài khác

39 suất học bổng toàn phần tại New Zealand

Quy định mới về tổ chức thi đánh giá năng lực ngoại ngữ và năng lực tiếng Việt

Thời tiết hôm nay (3/3): Gió Đông Bắc về, miền Bắc trở lạnh 15 độ C

Chính sách nổi bật có hiệu lực từ tháng 3/2026

Đọc nhiều

Đại sứ Cuba tại Việt Nam: Công tác chuẩn bị bầu cử tại Việt Nam được triển khai chu đáo

Tổng Thư ký Hội hữu nghị Brazil - Việt Nam: Quốc hội khóa XVI sẽ tiếp tục thúc đẩy Việt Nam phát triển

Bảo hộ công dân Việt Nam tại Trung Đông: Sẵn sàng đáp ứng hỗ trợ qua đường dây nóng

Công tác chuẩn bị cho ngày bầu cử cơ bản hoàn tất, đúng tiến độ và quy định

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Đón Tổ bầu cử sớm trên biển hoàn thành nhiệm vụ trở về đất liền

Sẵn sàng chiến đấu bảo vệ bầu cử tại Vùng 3 Hải quân

Đổi mới chương trình Giao lưu hữu nghị quốc phòng biên giới Việt Nam-Trung Quốc

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

Tổ chức Giao lưu Quốc tế Việt Nam Nhật Bản (FAVIJA): thúc đẩy hữu nghị, hợp tác đa phương

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ