Trung Quốc, xe điện và cuộc chiến của những chiếc ắc quy

Nằm tại rìa thành phố Ninh Đức-Trung Quốc, trụ sở chính của công ty sản xuất ắc quy Contemporary Amperex Technology Ltd (CATL) nhìn tương tự như bao nhà máy khác. Tuy nhiên, công ty có trị giá 11,5 tỷ USD này lại là một trong những yếu tố chủ chốt trong tham vọng thống trị thị trường ắc quy cũng như thúc đẩy mảng xe điện của chính quyền Bắc Kinh.

Trong những năm trở lại đây, Trung Quốc bị ô nhiễm nghiêm trọng sau những thập niên tăng trưởng nóng. Giờ đây, khi mật độ dân số tăng cao kéo theo nhu cầu đi lại bùng nổ, nguồn dầu mỏ có hạn và ô nhiễm không khí nặng, Trung Quốc đang hướng tới những phương tiện thân thiện môi trường như xe điện và ắc quy là một yếu tố chủ chốt cho kế hoạch này.

Xem thêm:

Ô nhiễm môi trường đang khiến ngành xe điện Trung Quốc vượt mặt Mỹ

Theo Goldman Sachs, trụ sở chính của công ty CATL có sức chứa 20.000 lao động và có thể sản xuất 7,6 GW ắc quy mỗi giờ. Hãng cũng đặt mục tiêu sản xuất nhiều ắc quy hơn nhà máy liên doanh giữa Tesla Motors và Panasonic mở tại Nevada-Mỹ vào tháng 1 năm nay cũng như trở thành công ty sản xuất ắc quy hàng đầu thế giới.

Mục tiêu này của CATL là hoàn toàn có cơ sở khi chính quyền Bắc Kinh đang có rất nhiều chính sách bảo hộ như trợ giá cho xe điện hay có rào cản đối với các tập đoàn nước ngoài muốn tham gia vào ngành này. Với sự hỗ trợ trên, các doanh nghiệp Trung Quốc đang dần thống trị ngành công nghiệp vốn từng bị kiểm soát bởi các doanh nghiệp Hàn Quốc và Nhật Bản suốt 30 năm qua.

Mới đây, chính quyền Bắc Kinh thậm chí đã kêu gọi các nhà máy sản xuất ắc quy nhân đôi công suất từ nay tới năm 2020 cũng như đầu tư thêm cho các cơ sở tại nước ngoài.

Theo Goldman Sachs, ngành xe điện đang dần trở nên phổ biến khiến nhu cầu ắc quy tăng lên và thị trường này có thể đạt giá trị 40 tỷ USD vào năm 2025, trong đó Trung Quốc sẽ là nhà sản xuất thống trị.

|

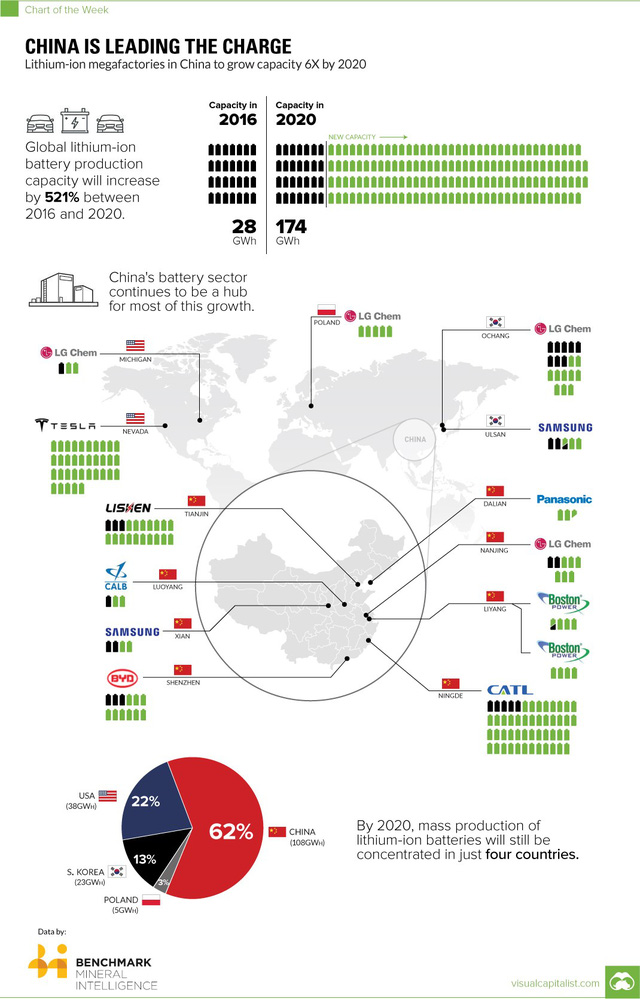

Sản lượng ắc quy thế giới sẽ tăng 521% vào năm 2020, riêng Trung Quốc tăng 6 lần và chiếm 62% sản lượng vào năm 2020.

Trong khi đó, CATL cho biết rất khó để vượt những doanh nghiệp ắc quy của Hàn và Nhật nhưng họ dự đoán trong 10 năm tới, thế giới sẽ chỉ còn khoảng 10 công ty sản xuất ắc quy cho xe điện với 3 hãng đứng đầu chiếm tới 60% thị phần.

Kể từ năm 2012, chính quyền Bắc Kinh đã chi hàng tỷ Nhân dân tệ nhằm hỗ trợ ngành xe điện. Điển hình là kế hoạch biến công ty BYD có trụ sở tại Thảm Quyến, với 10% vốn đầu tư từ quỹ Berkshire Hathaway của Warren Buffett thành công ty sản xuất xe điện và xe bus lớn nhất thế giới. Tổng giá trị vốn hóa của BYD hiện là 18,7 tỷ USD.

Trung Quốc cũng đang có kế hoạch nâng tổng số xe điện lưu thông tại nước này từ 1 triệu chiếc hiện nay lên 5 triệu chiếc vào năm 2020.

Hãng McKinsey cho rằng chiến lược của Trung Quốc hiện nay tương tự với những gì họ đã làm với thị trường năng lượng mặt trời trước đây. Các nhà máy sản xuất tấm năng lượng mặt trời tại đây xâm chiếm thị trường bằng cách giảm giá tới 70% giá bán và điều tương tự có thể xảy ra một lần nữa với ngành ắc quy.

Theo McKinsey, chi phí cho ắc quy chiếm tới 50% giá thành sản xuất xe điện và động thái hạ giá bán như vậy sẽ khiến hàng loạt các nhà sản xuất ắc quy ở Châu Á, Mỹ và Châu Âu bị mất thị phần.

Ngày càng phổ biến

Năm 1981, hãng Sony thương mại hóa dòng ắc quy Lithium và làm thay đổi cả thị trường thiết bị điện tử. Kể từ đó, những dòng sản phẩm từ máy nghe nhạc cho đến điện thoại iPhone đều có dính dáng đến nguồn năng lượng này.

Ngày nay, ắc quy lithium tiếp tục được ứng dụng vào giao thông vận tải và góp phần giảm sự phụ thuộc của con người vào dầu mỏ.

Kể từ thập niên 1980, ngành sản xuất ắc quy đã bị thống trị bởi những công ty Hàn Quốc và Nhật Bản nhưng Trung Quốc đang dần bắt kịp cũng như vượt qua. Theo Goldman Sachs, Trung Quốc đã vượt qua Hàn Quốc năm 2013 để trở thành nhà sản xuất ắc quy lithium lớn nhất thế giới cho các thiết bị điện tử. Chính điều này đã tạo tiền đề cho ngành xe điện Trung Quốc bùng nổ 1 năm sau đó.

|

Năm 2016, khoảng 507.000 ắc quy cho xe điện đã được bán tại Trung Quốc, tăng 50% so với 1 năm trước đó.

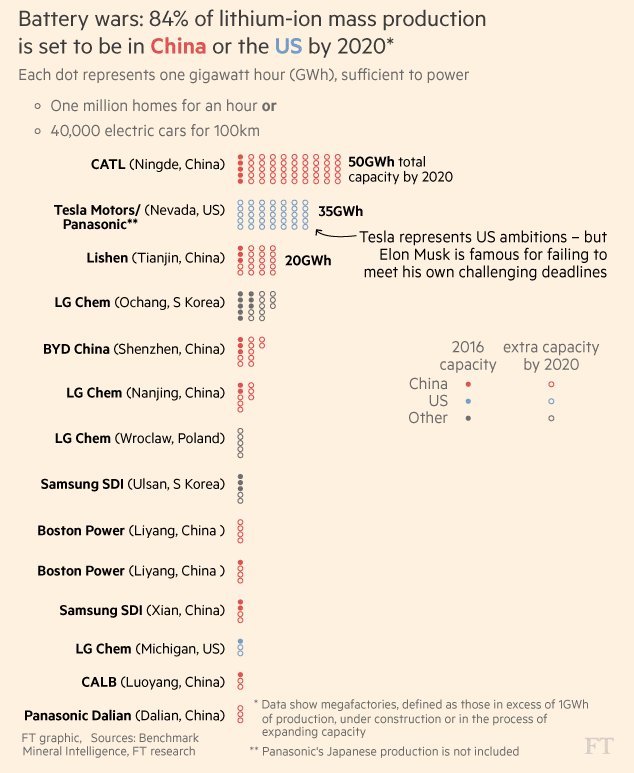

Số liệu của Bernstein cho thấy trong khi Panasonic là nhà sản xuất ắc quy điện lớn nhất cho xe điện thì 2 hãng lớn của Trung Quốc là BYD và CATL bám sát theo sau. Trong khi đó, dữ liệu của Bloomberg New Energy Finance cho thấy nếu các công ty Trung Quốc hoàn thành mục tiêu của mình, họ có thể sản xuất 121 GW ắc quy vào năm 2020. Con số này lớn hơn rất nhiều so với mức mục tiêu 35 GW của nhà máy ắc quy lớn nhất của Tesla.

Mỗi GW ắc quy có thể trang bị cho khoảng 40.000 chiếc xe điện chạy trong vòng 100km.

Bảo hộ của chính phủ

Năm 2015, công ty LG Chem của Hàn Quốc mở một nhà máy ắc quy gần thành phố Nam Kinh. Cùng năm đó, Samsung SDI cũng mở một nhà máy tương tự ở Tây An và cả 2 đều nhằm mục đích bắt kịp đà tăng trưởng của ngành xe điện Trung Quốc.

Trớ trêu thay, chính quyền Bắc Kinh công bố một danh sách các công ty được phép cung cấp ắc quy cho xe điện trong nước vào năm 2016 và không có một doanh nghiệp nước ngoài nào nằm trong đó.

Thậm chí vào cuối năm 2016, Trung Quốc còn ra dự thảo hướng dẫn rằng bất kỳ nhà máy sản xuất ắc quy nào cũng phải đạt công suất ít nhất 8GW mới có thể cung cấp sản phẩm cho ngành xe điện trong nước, một điều kiện mà chỉ 2 ông lớn BYD và CATL hiện nay làm được.

Hiện nhiều công ty sản xuất ắc quy trong nước như BYD đang được hưởng lợi rất lớn từ những chính sách bảo hộ của chính phủ. Chính quyền Bắc Kinh đã có hỗ trợ cho những dòng xe buýt sử dụng ắc quy lithium phốt phát (LFP), vốn là sản phẩm của BYD nhưng không còn được các công ty nước ngoài dùng do trữ lượng năng lượng kém so với các dòng mới.

|

Hệ quả là năm 2016, BYD đã bán được 11.000 chiếc ắc quy LFP cho các hãng xe buýt điện, cao hơn rất nhiều lần so với không có chiếc nào được bán ra năm 2013.

Theo Bernstein, với mục tiêu hạn chế số lần sạc điện cho xe điện, cuộc chiến ngành ắc quy hiện nay đang vô cùng nóng bỏng. Hiện Hàn Quốc đang vượt hơn Trung Quốc về công nghệ với nhiều thương hiệu tên tuổi như LG Chem, Samsung SDI. Trong khi đó, Nhật Bản cũng không chịu kém cạnh với tên tuổi của Panasonic.

Dẫu vậy, cả Hàn Quốc và Nhật Bản đều không có được nhiều hậu thuẫn cho các doanh nghiệp như Trung Quốc, nhất là khi thị trường tiêu thụ xe điện của nước này đang bùng nổ chóng mặt.

Chiếm đóng tài nguyên, mở rộng toàn cầu

Ngoài các khoản trợ cấp và những chính sách bảo hộ, các doanh nghiệp ắc quy Trung Quốc còn có ợi thế lớn với nguồn cung nguyên liệu. Từ vài năm trước đây, các công ty ắc quy nước này đã tham gia chuỗi cung ứng lithium bằng việc mua lại nhiều tài sản từ các mỏ khai khoáng kim loại như cobalt hay lithium. Nhờ đó, họ có thể cắt giảm chi phí, điều mà những công ty nước ngoài không thể làm được.

Gần đây, một trong những công ty sản xuất ắc quy lớn tại Trung Quốc là Ganfeng Lithium đã mua lại 19,9% cổ phần dự án khai thác mỏ Argentine Lithium. Năm 2016, một công ty khác là Tianqi Lithium cũng mua lại 2,1% cổ phần dự án mỏ lithium lớn nhất thế giới SQM tại Chile.

Tương tự với cobalt, một loại tài nguyên được dùng nhiều trong thiết bị điện tử và ắc quy thế hệ mới, hãng quốc doanh China Molybdenum đã trả 2,65 tỷ USD để mua lại mỏ Teken ở Congo, nơi được dự đoán là có trữ lượng cobalt lớn nhất thế giới. Cơn khát của Trung Quốc với loại tài nguyên này đã đẩy giá Cobalt tăng gấp đôi kể từ tháng 10/2016.

Bên cạnh đó, Trung Quốc cũng đang đẩy mạnh nâng cấp chất lượng sản phẩm. Hãng CATL cho biết họ có khoảng 1.000 nhà nghiên cứu với hơn 2.000 bằng sáng chế cho ắc quy và Goldman Sachs dự đoán hãng sẽ bắt kịp chất lượng sản phẩm với nhiều nước trên thế giới trong thời gian tới.

|

Trận chiến ắc quy giữa các tập đoàn thế giới.

Đối với các nhà sản xuất xe điện, việc tham gia thị trường Trung Quốc là một thủ tục kỳ lạ. Hãng National Electric Vehicle Sweden (NEVS) cho biết để tiếp cận thị trường Trung Quốc, các công ty phải ký hợp đồng với ít nhất 1 doanh nghiệp ắc quy trong danh sách chính quyền Bắc Kinh cung cấp hoặc bị từ chối cấp phép. Hệ quả là NEVS đã buộc phải ký hợp đồng với CATL vào đầu năm nay để có thể bán hàng tại Trung Quốc.

Không dừng lại ở đó, các hãng ắc quy cũng đang nhắm đến thị trường nước ngoài. Hãng CATL cho biết họ rất muốn hợp tác với Tesla hay GM. Vào tháng 1 năm nay, CATL đã mua 22% cổ phần của hãng sản xuất thiết bị xe hơi Phần Lan Valmet Automotive với tham vọng tiếp cận thị trường Châu Âu.

Nhật Bản và cuộc chiến không thể thua

Trong suốt 20 năm qua, Nhật Bản đã tự hào với một nền công nghệ phát triển và hiển nhiên là họ cảm thấy tự tin trong mảng ắc quy.

Dẫu vậy, vị trí thống trị của nước này trong hàng loạt mảng như chất bán dẫn, tivi, điện thoại di động… đã dần bị các nước Hàn Quốc, Trung Quốc vượt qua trong thập niên trở lại đây.

Tuy nhiên, mảng ắc quy là trận chiến mà Nhật Bản khó lòng muốn thua trận khi nhiều chuyên gia nhận định ắc quy sẽ là nguồn năng lượng mới cho nhiều thiết bị của kỷ nguyên công nghệ 4.0. Trong những năm gần đây, các hợp đồng mua bán trong ngành ắc quy Nhật Bản đã tăng mạnh. Hàng loạt các công ty như Ube Industries, Sumitomo hay Central Glass đã đầu tư mạnh vào ngành ắc quy khắp Châu Á.

|

Nhà sáng lập Elon Musk của Tesla, Giám đốc kỹ thuật Jeffrey Straubel, Cố vấn của Panasonic Yoshihiko Yamada.

Trong khi đó, những công ty như Murata Manufaturing lại đang đàm phán mua lại mảng sản xuất ắc quy của Sony trước khi bước vào cuộc đàm phán cung cấp pin cho Samsung Electronics.

Việc Tổng thống Mỹ Donald Trump mới đây rút khỏi hiệp định thương mại xuyên Thái Bình Dương (TPP) bị các chuyên gia trong ngành cho là một thiệt hại với các nhà sản xuất ắc quy Nhật do họ đã đầu tư lớn vào các nhà máy ở Việt Nam cũng như Châu Á để tấn công thị trường Mỹ, Canada. Đây cũng là một trong những nguyên nhân khiến Nhật Bản muốn tiếp tục thúc đẩy hiệp định TPP mà không có Mỹ sau khi đã bỏ ra quá nhiều công sức như vậy.

Băng Tâm

Tin bài liên quan

Các tin bài khác

Thời tiết dịp Tết Nguyên đán Bính Ngọ 2026

Chi tiết phân luồng giao thông tại Hà Nội, TP.HCM dịp Tết Nguyên đán

Thời tiết hôm nay (ngày 11/2): Miền Bắc đón không khí lạnh tăng cường, Hà Nội mưa nhỏ rải rác

Thời tiết hôm nay (06/02): Hà Nội mưa nhỏ, sương mù

Đọc nhiều

Quảng Ninh triển khai giải pháp cấp bách chống khai thác IUU

Công ước Hà Nội - Bước tiến đối ngoại đa phương mới

Tổng Bí thư Tô Lâm chứng kiến lễ ký các hợp đồng, thỏa thuận hợp tác của Việt Nam và Hoa Kỳ

Tổng Bí thư Tô Lâm lên đường tham dự cuộc họp khai mạc Hội đồng Hòa bình về Gaza

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Quảng Ngãi trực 24/24 giờ tại cảng cá dịp Tết

Quảng Ninh triển khai giải pháp cấp bách chống khai thác IUU

Vui Xuân mới trên đảo Trường Sa

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ

Trailer lễ hội Văn hóa Thế giới tại Hà Nội lần thứ nhất

![[Video] Không khí rộn ràng ngày khai giảng năm học mới trên cả nước](https://thoidai.com.vn/stores/news_dataimages/2025/092025/05/15/video-khong-khi-ron-rang-ngay-khai-giang-nam-hoc-moi-tren-ca-nuoc-20250905155537.jpg?rt=20250905155544?250905065119)