Thêm dư địa để Ngân hàng Nhà nước tiếp tục cắt giảm lãi suất điều hành trong năm tới

Tỷ giá giảm mạnh, giá vàng vọt tăng sau nhiều dự báo quan trọng của nền kinh tế Mỹ Tỷ giá giảm mạnh, giá vàng vọt tăng sau nhiều dự báo quan trọng của nền kinh tế Mỹ

Tỷ giá USD/VND giảm mạnh trong khi giá vàng trong nước tăng vọt theo đà thế giới sau dự báo giảm lãi suất năm 2024 của ngân hàng trung ương Mỹ.

|

TPHCM: Lãi suất cho vay giảm, tín dụng bắt đầu “chảy” mạnh TPHCM: Lãi suất cho vay giảm, tín dụng bắt đầu “chảy” mạnh

Ngày 18/12, Ngân hàng Nhà nước (NHNN) chi nhánh TPHCM công bố tổng dư nợ tín dụng trên địa bàn thành phố tính đến cuối tháng 11 đạt 3,4 triệu tỷ đồng, tăng 1,3% so với tháng trước.

|

Ngân hàng Nhà nước có thể tiếp tục cắt giảm lãi suất điều hành trong năm tới.

Trong cuộc họp FOMC mới nhất ngày 13/12, Fed giữ nguyên lãi suất chính sách trong cuộc họp thứ ba liên tiếp trong phạm vi mục tiêu 5,25-5,50% nhưng dự báo sẽ cắt giảm lãi suất 3 lần trong năm tới.

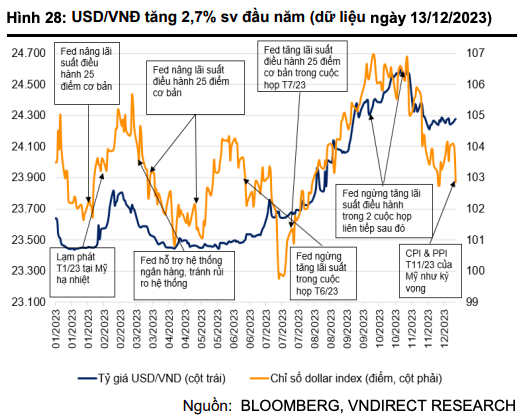

Sau cuộc họp, chỉ số DXY đã giảm xuống mức 102,9 khi lợi suất trái phiếu kho bạc kỳ hạn 10 năm giảm xuống mức thấp của 3 tháng, quanh 4%. DXY yếu hơn đã đưa tỷ giá USD/VND xuống mức 24.278 VND/USD (+2,7% so với đầu năm; dữ liệu tính đến ngày 13/12/2023), chứng kiến mức giảm 1,3% so với mức đỉnh gần nhất vào ngày 26/10/2023.

Kể từ đầu năm nay, đồng USD vẫn tăng giá so với hầu hết các loại tiền tệ trong khu vực, đặc biệt là Baht Thái (+2,0% so với đầu năm), Nhân dân tệ Trung Quốc (+3,1% so với đầu năm) và Ringgit Malaysia (+6,8% so với đầu năm).

Trong báo cáo cập nhật vĩ mô tháng 12 mới công bố, các chuyên gia phân tích của VNDirect dự báo, từ giờ đến cuối năm, tỷ giá USD/VND sẽ tiếp tục ổn định do Fed phát đi tín hiệu kết thúc chu kỳ tăng lãi suất và bắt sẽ đầu cắt giảm lãi suất vào năm tới.

“Chúng tôi kỳ vọng tỷ giá USD/VND sẽ dao động trong khoảng 24.200-24.400 VND/USD trong những tuần cuối năm nay”, VNDirect cho biết.

Theo chuyên gia, một số yếu tố thuận lợi đang hỗ trợ sự ổn định của tiền đồng, bao gồm thặng dư thương mại cao kỷ lục, thặng dư tài khoản vãng lai cao và FDI và kiều hối ổn định.

Áp lực tỷ giá giảm bớt tạo điều kiện cho Ngân hàng Nhà nước (NHNN) bơm lượng tiền đã hút ròng trước đó ra thị trường thông qua kênh OMO. Trong thời gian từ ngày 30/10/2023 đến ngày 8/12/2023, NHNN đã bơm ròng khoảng 204.649 tỷ đồng (8,4 tỷ USD) qua kênh OMO, nhờ đó giảm lượng tín phiếu lưu hành về 0.

Động thái này đã xóa tan lo ngại thị trường về việc NHNN có thể đảo ngược chính sách tiền tệ nới lỏng do áp lực tỷ giá.

Trong khi đó, lãi suất huy động tiếp tục xu hướng giảm. Tính đến ngày 14/12/2023, lãi suất tiền gửi kỳ hạn 12 tháng bình quân của các ngân hàng thương mại đã giảm xuống còn 5,0%/năm, giảm thêm 0,3 điểm % so với cuối tháng 10/2023 và khoảng 2,8% điểm so với cuối năm 2022. Như vậy, lãi suất huy động đã xuống thấp hơn giai đoạn COVID-19 do thanh khoản hệ thống dư thừa trong bối cảnh nhu cầu tín dụng yếu.

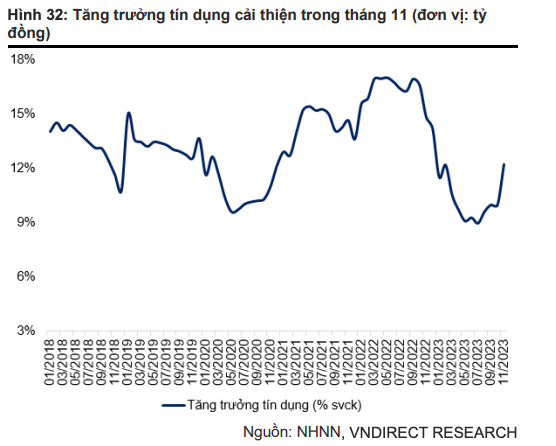

Tính đến ngày 30/11, tín dụng toàn hệ thống tăng 9,15% so với đầu năm, thấp hơn mức tăng 12% so với đầu năm của cùng kỳ năm ngoái và cách xa mục tiêu 14% cho cả năm 2023. Ngoài ra, chính phủ còn thúc đẩy đầu tư công và mở rộng tài khóa, từ đó bơm thêm tiền vào nền kinh tế.

Theo chuyên gia VNDirect, với việc Fed không còn đề cập đến khả năng tăng lãi suất điều hành và dự báo khả năng cắt giảm lãi suất 3 lần vào năm 2024, NHNN sẽ có thêm dư địa để nới lỏng chính sách tiền tệ.

“NHNN sẽ xem xét cắt giảm lãi suất chính sách 50 điểm cơ bản vào năm tới trong trường hợp Fed cắt giảm lãi suất theo kế hoạch và tăng trưởng kinh tế của Việt Nam thấp hơn dự kiến”, chuyên gia dự báo.

Lãi suất tiền gửi kỳ hạn 12 tháng theo đó được kỳ vọng sẽ duy trì ở mức thấp khoảng 5,0%/năm từ cuối năm 2023 đến cuối năm 2024.

“Chúng tôi kỳ vọng lãi suất cho vay tiếp tục duy trì xu hướng giảm trong những tháng còn lại của năm nhờ chi phí vốn của các ngân hàng thương mại giảm nhanh trong thời gian gần đây”, chuyên gia nhận định.

Lãi suất tiết kiệm xuống thấp chưa từng có, ngân hàng nào cho vay mua nhà thấp nhất? Lãi suất tiết kiệm xuống thấp chưa từng có, ngân hàng nào cho vay mua nhà thấp nhất?

Theo khảo sát, một trong những nhà băng đang cho vay mua nhà với lãi suất thấp nhất hiện nay là Shinhan Bank. Hiện mức lãi suất cho vay ưu đãi 6,6%/năm đang được ngân hàng này áp dụng cho 6 tháng đầu.

|

Áp lực tỷ giá vẫn thường trực trong tháng cuối năm Áp lực tỷ giá vẫn thường trực trong tháng cuối năm

Theo chuyên gia, với việc các rủi ro liên quan đến chính sách tiền tệ thắt chặt chưa được hiện thực hóa hết, áp lực tỷ giá vẫn thường trực trong các tháng cuối năm.

|

Tin bài liên quan

MB đóng góp hơn 10 nghìn tỷ đồng cho ngân sách nhà nước

MB nhận bốn giải thưởng danh giá từ Visa

Ngân hàng Nhà nước: Tín dụng tăng mạnh, dự kiến cả năm đạt 20%

Các tin bài khác

SeABank dành 1,2 tỷ đồng tri ân khách hàng dịp Tết Bính Ngọ và kỷ niệm 32 năm thành lập

Đón năm “Mã" cùng ưu đãi siêu đã từ BIDV SME Fast Track 2026

SeABank điều chỉnh nhiệm vụ nhân sự cấp cao

Techcombank ra mắt thẻ tín dụng Techcombank Visa Business Platinum

Đọc nhiều

Đỗ Như Tuấn – doanh nhân Việt tại Nhật với nhiều hoạt động vì cộng đồng

Quảng bá di sản áo dài Việt Nam tại Lào

Tiến sĩ Michael Parsons (Australia): Ngày bầu cử ở Việt Nam mang không khí lễ hội

Cần Thơ tăng cường hợp tác với Pháp trên các lĩnh vực giáo dục, y tế

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Đổi mới chương trình Giao lưu hữu nghị quốc phòng biên giới Việt Nam-Trung Quốc

Ninh Bình siết quản lý tàu cá, chuẩn bị làm việc với Đoàn Thanh tra EC lần thứ 5

Tàu 016-Quang Trung vượt qua đường xích đạo tham dự Kakadu (2026)

Multimedia

[Infographic] Bầu cử Quốc hội và HĐND: Cách tra cứu thông tin về người ứng cử trên VNeID

[Infographic] Thủ tướng chỉ đạo 9 nhiệm vụ trọng tâm ứng phó biến động toàn cầu

[Infographic] Đến năm 2030, phấn đấu thu nhập bình quân người dân nông thôn tăng gấp 2,5-3 lần so với năm 2020

[Infographic] 4 mốc thời gian của 4 kỷ nguyên quan trọng trong 100 năm Đảng lãnh đạo

[Infographic] 5 điểm then chốt có ý nghĩa quyết định trong tổ chức thực hiện Nghị quyết Đại hội XIV của Đảng

[Infographic] Nghị quyết số 68-NQ/TW tác động sâu rộng tới toàn bộ nền kinh tế

[Infographic] Những Nghị quyết chiến lược đưa Việt Nam bước vào kỷ nguyên mới

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

Tổ chức Giao lưu Quốc tế Việt Nam Nhật Bản (FAVIJA): thúc đẩy hữu nghị, hợp tác đa phương

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ