Các ngân hàng vốn điều lệ dưới 10.000 tỷ kinh doanh ra sao trong nửa đầu năm 2024?

|

| Ảnh minh họa |

Kết thúc nửa đầu năm 2024, thống kê báo cáo tài chính của 28 ngân hàng niêm yết đều ghi nhận những điểm sáng.

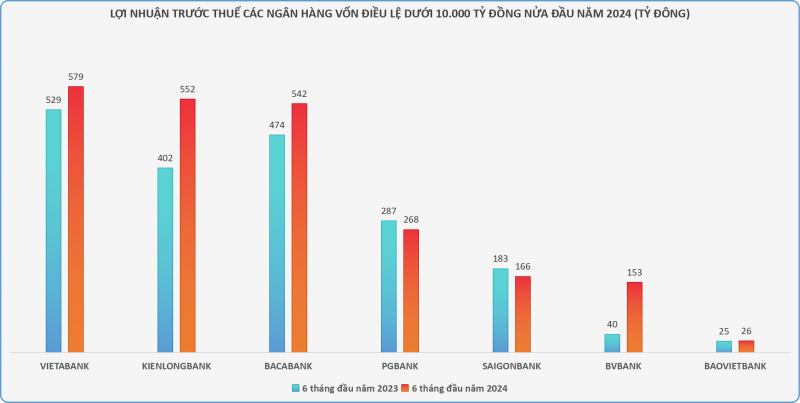

Bên cạnh những ngân hàng được mức lợi nhuận trước thuế trên 10.000 tỷ đồng là Vietcombank (20.835 tỷ đồng), Techcombank (15.628 tỷ đồng), BIDV (15.549 tỷ đồng), MB (13.428 tỷ đồng), VietinBank (12.960 tỷ đồng), ACB (10.490 tỷ đồng) thì có tới 10 nhà băng ghi nhận khoản lợi nhuận trước thuế dưới 600 tỷ đồng. Nhóm này chủ yếu bao gồm những ngân hàng quy mô nhỏ với vốn điều lệ dưới 10.000 tỷ đồng.

Như Ngân hàng TMCP Bản Việt (BVBank, mã: BVB) 6 tháng đầu năm nay thu về gần 1.200 tỷ đồng tổng thu nhập hoạt động, tăng 46% so với cùng kỳ năm trước.

Trong đó, động lực tăng trưởng chính của BVBank vẫn đến từ hoạt động kinh doanh cốt lõi - cho vay - với thu nhập lãi thuần tăng 57%, mang về hơn 1.000 tỷ đồng. Tương tự, mảng kinh doanh ngoại hối cũng khởi sắc với mức tăng 65% nhờ doanh số mua bán ngoại tệ tăng mạnh.

Tuy nhiên, chi phí dự phòng rủi ro tín dụng tăng gấp gần 3 lần đã bào mòn đáng kể lợi nhuận của BVBank nửa đầu năm nay. Tính chung 6 tháng, BVBank vẫn báo lãi trước thuế 153 tỷ đồng, gấp 3,8 lần so với mức nền thấp của cùng kỳ năm ngoái.

Tổng nợ xấu ngân hàng tính đến cuối quý II/2024 là 2.249 tỷ đồng, tăng 17% so với đầu năm. Kết quả, tỷ lệ nợ xấu/dư nợ vay tăng từ 3,31% đầu năm lên 3,77%.

Tương tự, Ngân hàng TMCP Kiên Long (KienlongBank, mã: KLB) cũng ghi nhận lợi nhuận khả quan khi tăng gần 72% so với cùng kỳ, đạt 552 tỷ đồng, hoàn thành 69% kế hoạch năm được ĐHĐCĐ thông qua.

Riêng quý II, thu nhập lãi thuần đạt 919 tỷ đồng gấp 2,1 lần so với cùng kỳ. Lãi từ hoạt động dịch vụ trong quý đạt 121 tỷ đồng, tăng trưởng 28,37%. Ngược lại, KLB ghi nhận lỗ 6,1 tỷ đồng từ hoạt động kinh doanh ngoại hối, trong khi cùng kỳ năm trước lãi 17,6 tỷ đồng. Thêm nữa, lãi từ hoạt động mua bán chứng khoán đầu tư ghi nhận đạt 3,5 tỷ đồng, giảm một nửa so với quý II/2023.

Đáng chú ý, KienlongBank cũng phải tăng trích lập dự phòng rủi ro tín dụng gấp 23,9 lần cùng kỳ, lên 244,3 tỷ đồng. Lũy kế 6 tháng, dự phòng KienlongBank đạt 355,9 tỷ đồng, gấp 3,6 lần so với cùng kỳ năm trước.

Về chất lượng vay nợ, tính đến ngày 30/6/2024, nợ đủ tiêu chuẩn của KienlongBank đạt 55.310 tỷ đồng, tăng 10,27% so với đầu năm, nợ cần chú ý giảm 14,29% xuống còn 534 tỷ đồng, nợ dưới tiêu chuẩn giảm hơn nửa xuống 106 tỷ đồng, nợ nghi ngờ tăng lên 358 tỷ đồng, nợ có khả năng mất vốn ghi nhận 664 tỷ đồng, tăng 47,23%.

Tỷ lệ nợ xấu của KienlongBank tại ngày 30/6 là 1,98% tăng so với mức đầu năm là 1,93%.

|

Ngân hàng TMCP Bắc Á (BacABank - mã: BAB) ghi nhận thu nhập thuần từ hoạt động kinh doanh tăng 88%, đạt 324 tỷ đồng. Trong kỳ, ngân hàng này dùng 132 tỷ đồng để trích dự phòng rủi ro tín dụng, gấp 3,4 lần so với cùng kỳ. Lãi trước thuế trong quý II/2024 đạt hơn 203 tỷ đồng, tăng 46% so với cùng kỳ năm trước.

Lũy kế 6 tháng đầu năm, BacABank báo lãi trước thuế gần 542 tỷ đồng, tăng 14% so với cùng kỳ năm trước, thực hiện được 49% mục tiêu cả năm.

Tính đến ngày 30/6/2024, tổng tài sản của BacABank tăng nhẹ 1% so với đầu năm, lên 154.482 tỷ đồng. Trong khi cho vay khách hàng tăng 2% lên 102.131 tỷ đồng, tiền gửi khách hàng tăng 1% lên 119.743 tỷ đồng.

Nhưng đáng chú ý, tổng nợ xấu tính đến cuối quý II/2024 của ngân hàng này cũng tăng 65% so với đầu năm, lên mức 1.513 tỷ đồng. Tỷ lệ nợ xấu/dư nợ tăng từ mức 0,92% đầu năm lên 1,48%.

Ngoài ra, những ngân hàng còn lại cùng có vốn điều lệ dưới 10.000 tỷ đồng như VietABank, PGBank, SaigonBank, Baoviet Bank cũng đa phần đều phải chịu áp lực trích lập dự phòng rủi ro tín dụng 6 tháng đầu năm nay cao hơn so với cùng kỳ khi tỷ lệ nợ xấu đi lên.

Trong đó, VietABank và Baoviet Bank có mức tăng trưởng lợi nhuận khiêm tốn hơn lần lượt đạt 579 tỷ đồng (+9%) và 26 tỷ đồng (+3%).

Các ngân hàng ghi nhận tăng trưởng âm như PGBank đạt 268 tỷ đồng (-7%), SaigonBank đạt 166 tỷ đồng (-9%).

Riêng Ngân hàng TMCP Thịnh vượng và Phát triển (PGBank, mã: PGB) là ngân hàng duy nhất trong nhóm ghi nhận tổng nợ xấu giảm. Cụ thể, cuối quý II/2024 nợ xấu của PGBank giảm 5% so với đầu năm, còn 958 tỷ đồng. Kết quả, tỷ lệ nợ xấu/dư nợ vay giảm từ mức 2,85% đầu năm xuống còn 2,61%.

Lũy kế 6 tháng đầu năm 2024, PGBank ghi nhận thu nhập lãi thuần đạt 815 tỷ đồng, lợi nhuận trước thuế 268 tỷ đồng, lần lượt tăng 20% và giảm 6,6% so với cùng kỳ, hoàn thành 48% kế hoạch lợi nhuận đề ra tại ĐHĐCĐ thường niên.

Nhiều dự báo của giới chuyên gia cho rằng, toàn ngành ngân hàng tiếp tục gặp nhiều áp lực và có sự phân hoá trong năm nay.

Cụ thể, Công ty Chứng khoán Rồng Việt (VDSC) dự báo, 2024 sẽ tiếp tục là một năm tương đối thách thức với ngành ngân hàng nhưng một số tổ chức sẽ có sự cải thiện về mặt tăng trưởng lợi nhuận.

Gần đây nhất MBS Research dự báo, biên lãi thuần (NIM) của các ngân hàng sẽ tiếp tục chịu áp lực giảm khi lãi suất cho vay dự báo sẽ giảm thêm trong khi lãi suất huy động đã tăng nhẹ. Thu nhập ngoài lãi vẫn ảm đạm và chưa thể phục hồi khi chỉ dựa chủ yếu vào mảng thu phí và xử lý nợ.

Đồng thời, chi phí trích lập dự phòng vẫn sẽ tiếp tục tăng khi nợ xấu có dấu hiệu tăng lại trong quý II. Trước tình trạng này, các ngân hàng sẽ thực hiện tái cơ cấu các khoản nợ vay, tìm cách đồng hành cùng doanh nghiệp để xử lý các khoản nợ xấu khó đòi.

Một ngân hàng ghi nhận lợi nhuận sau thuế tăng hơn 96% trong quý II/2024 Một ngân hàng ghi nhận lợi nhuận sau thuế tăng hơn 96% trong quý II/2024 Kết thúc quý II/2024, Vietbank ghi nhận lợi nhuận sau thuế đạt 268,641 tỷ đồng, tương đương 96,44% so với cùng kỳ năm trước. |

Tăng trưởng tín dụng giảm trở lại đầu tháng 7 Tăng trưởng tín dụng giảm trở lại đầu tháng 7 Tăng trưởng tín dụng bứt tốc trong những ngày cuối quý II và giảm trở lại vào đầu tháng 7/2024. |

Tin bài liên quan

Các tin bài khác

Cơ hội cuối sở hữu căn hộ phong cách Hàn Quốc trước khi K-Park Avenue cất nóc, thiết lập mặt bằng giá mới

Niềm tin của cộng đồng doanh nghiệp nước ngoài vào Việt Nam

Việt Nam - Hàn Quốc hướng tới mục tiêu thương mại 150 tỷ USD vào năm 2030

Huawei, Meralco và SANXING Ningbo ra mắt Giải pháp phân phối thông minh và sáng kiến Ngọn hải đăng

Đọc nhiều

Tiến sĩ Michael Parsons (Australia): Ngày bầu cử ở Việt Nam mang không khí lễ hội

Cần Thơ tăng cường hợp tác với Pháp trên các lĩnh vực giáo dục, y tế

Bầu cử tại Việt Nam qua góc nhìn của bạn bè quốc tế: Nền tảng cho ổn định và hợp tác

Thêm cơ hội củng cố tình hữu nghị truyền thống Việt Nam-Uzbekistan

Bờ cõi biển đảo

Miền đất - Con người Cuộc sống vùng biên Nhịp sống biển đảo Lịch sử chủ quyền Giao lưu hữu nghị

Đón Tổ bầu cử sớm trên biển hoàn thành nhiệm vụ trở về đất liền

Sẵn sàng chiến đấu bảo vệ bầu cử tại Vùng 3 Hải quân

Đổi mới chương trình Giao lưu hữu nghị quốc phòng biên giới Việt Nam-Trung Quốc

Multimedia

[Infographic] Bầu cử Quốc hội và HĐND: Cách tra cứu thông tin về người ứng cử trên VNeID

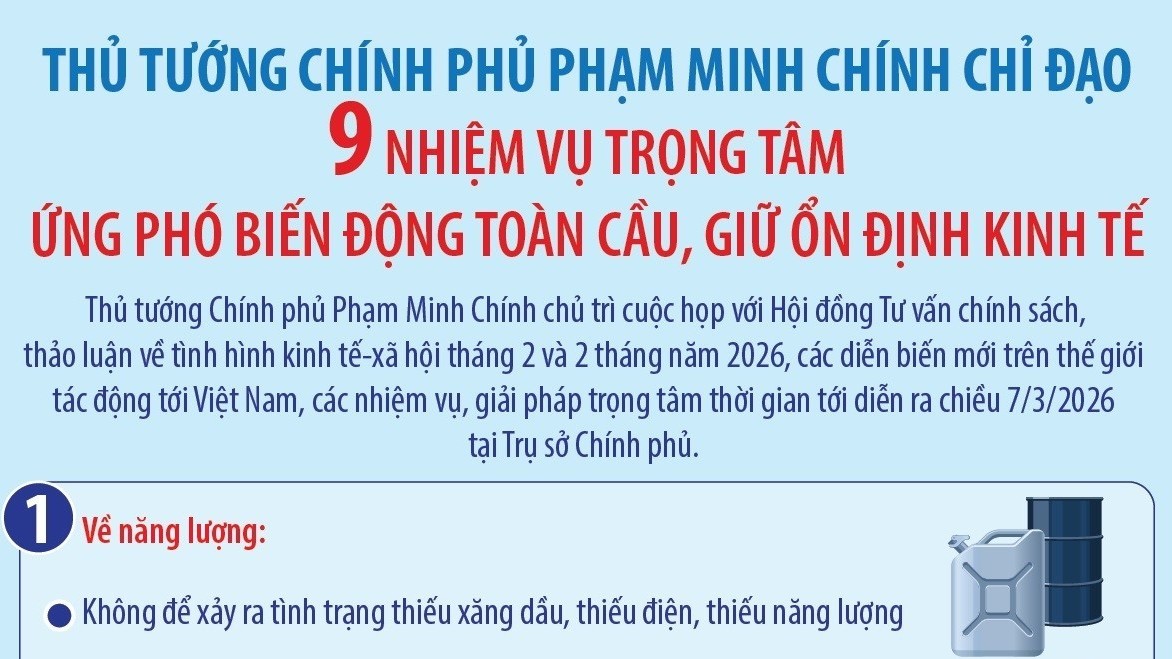

[Infographic] Thủ tướng chỉ đạo 9 nhiệm vụ trọng tâm ứng phó biến động toàn cầu

[Infographic] Đến năm 2030, phấn đấu thu nhập bình quân người dân nông thôn tăng gấp 2,5-3 lần so với năm 2020

[Infographic] 4 mốc thời gian của 4 kỷ nguyên quan trọng trong 100 năm Đảng lãnh đạo

[Infographic] 5 điểm then chốt có ý nghĩa quyết định trong tổ chức thực hiện Nghị quyết Đại hội XIV của Đảng

[Infographic] Nghị quyết số 68-NQ/TW tác động sâu rộng tới toàn bộ nền kinh tế

[Infographic] Những Nghị quyết chiến lược đưa Việt Nam bước vào kỷ nguyên mới

Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

Tổ chức Giao lưu Quốc tế Việt Nam Nhật Bản (FAVIJA): thúc đẩy hữu nghị, hợp tác đa phương

![[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam](https://thoidai.com.vn/stores/news_dataimages/2026/022026/13/06/croped/video-dai-su-ha-lan-tai-viet-nam-gui-loi-chuc-tet-bang-vu-dieu-soi-dong-20260213062706.jpg?260213053058)

[Video] Vũ điệu chúc xuân sôi động của Đại sứ Hà Lan tại Việt Nam

![[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện](https://thoidai.com.vn/stores/news_dataimages/2026/012026/19/10/video-dai-su-lao-tai-viet-nam-tin-tuong-dai-hoi-xiv-se-tao-dong-luc-manh-me-cho-viet-nam-phat-trien-toan-dien-20260119100621.jpg?rt=20260119100624?260119015548)

[Video] Đại sứ Lào tại Việt Nam tin tưởng Đại hội XIV sẽ tạo động lực mạnh mẽ cho Việt Nam phát triển toàn diện

![[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/video-wviv-thuc-day-nong-nghiep-tai-sinh-nang-cao-sinh-ke-cong-dong-tai-thanh-hoa-20260125121019.jpg?rt=20260125121023?260126090118)

[Video] WVIV thúc đẩy nông nghiệp tái sinh, nâng cao sinh kế cộng đồng tại Thanh Hóa

![[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu](https://thoidai.com.vn/stores/news_dataimages/2026/012026/25/12/plan-international-va-tinh-doan-quang-tri-xay-dung-luc-luong-thanh-nien-hanh-dong-vi-khi-hau-20260125120627.jpg?rt=20260125120631?260126090029)

[Video] Plan International và Tỉnh Đoàn Quảng Trị xây dựng lực lượng thanh niên hành động vì khí hậu

![[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025](https://thoidai.com.vn/stores/news_dataimages/anhvm/012026/06/17/10_SUYY_KIEYYN_VAYN_HOAY_THEYY_THAO_VAY_DU_LIYCH_TIEYU_BIEYYU_NAYM_2025_mp4_29_12_-_YouTube_11.jpg?260106064252)

[Video] 10 sự kiện văn hóa, thể thao và du lịch tiêu biểu năm 2025

Plan International Việt Nam hỗ trợ khẩn cấp hơn 1,8 tỷ đồng cho người dân Đà Nẵng sau bão

Vietnam Happy Fest 2025: Lan tỏa những giá trị hạnh phúc giữa lòng Hà Nội

![[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai](https://thoidai.com.vn/stores/news_dataimages/2025/122025/06/13/croped/cu-u-tro-bn-2-cover20251206131142.jpg?251206015430)

[VIDEO] Tổ chức Cứu trợ Trẻ em tiếp sức trẻ em Bắc Ninh sớm quay về nhịp sống sau thiên tai

![[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093203.jpg?rt=20251125093457?251125104340)

[Video] World Vision hỗ trợ hơn 1.100 người dân Quảng Ngãi tiếp cận nước sạch bền vững

![[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ](https://thoidai.com.vn/stores/news_dataimages/2025/112025/25/09/dong-tam-doc-suc-cuu-tro-dong-bao-vung-lu-20251125093208.jpg?rt=20251125093211?251125103933)

[Video] Đồng tâm, dốc sức cứu trợ đồng bào vùng lũ

![[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình](https://thoidai.com.vn/stores/news_dataimages/2025/112025/18/18/croped/ba-bi-nh-cover20251118184907.jpg?251119023755)

[Video] Ấn Độ tặng Giải thưởng Hòa bình Romesh Chandra cho bà Nguyễn Thị Bình

![[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á](https://thoidai.com.vn/stores/news_dataimages/anhvm/102025/15/11/Kathina__1.jpg?251015023951)

[Video] Lễ dâng y Kathina tại Đà Nẵng: Sợi dây gắn kết Phật giáo các nước châu Á

Cả nước hướng về Thái Nguyên: Chung tay giúp người dân vượt qua mưa lũ

Trailer lễ hội Văn hóa Thế giới tại Hà Nội lần thứ nhất

Sẵn sàng phương án ứng phó thiên tai trong thời gian diễn ra bầu cử

Thời tiết hôm nay (11/3): Miền Bắc rét về đêm và sáng, ngày nắng

Nắm rõ quy định để lá phiếu hợp lệ trong ngày bầu cử 15/3

39 suất học bổng toàn phần tại New Zealand

Bầu cử Quốc hội và Hội đồng Nhân dân: Những điều cần biết về cử tri