Lãi suất ngân hàng mới nhất hôm nay 3/9: Kỳ hạn 24 tháng dao động từ 5,1- 8,4% trong bối cảnh vàng được kỳ vọng trở lại mốc 2000 USD

17:32 | 02/09/2020

>>> Xem thêm Giá vàng hôm nay 3/9/2020

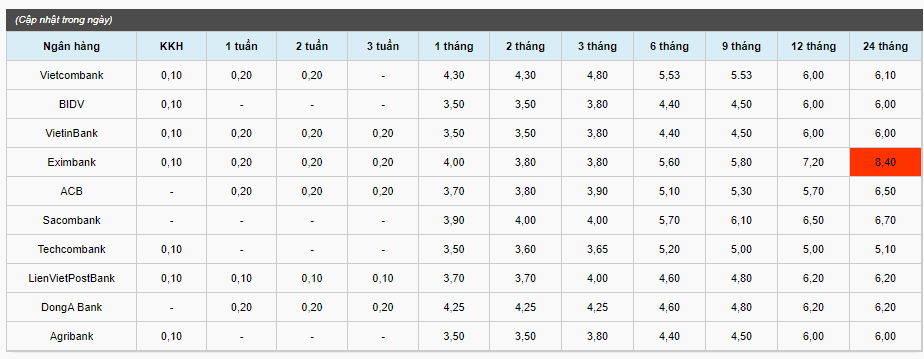

Bảng lãi suất ngân hàng cập nhật ngày 3/9/2020:

|

| Bảng lãi suất ngân hàng cập nhật ngày 3/9/2020 |

Mức lãi suất huy động ở thời hạn 24 tháng cao nhất là 8,4 % tại ngân hàng Eximbank. Mức lãi suất huy động thấp nhất ở kỳ hạn này là 5,1 % tại ngân hàng Techcombank.

Tại kỳ hạn này, các ngân hàng còn lại duy trì lãi suất trung bình từ 6,0-6,7%. Cụ thể: Agribank, BIDV và Vietinbank 6,0%; Vietcombank 6,1%; LienVietPostBank và DongAbank 6,2%; ACB duy trì mức 6,5% và Sacombank 6,7%.

Về thị trường giá vàng, giữ vững đà tăng liên tiếp ở cả thị trường trong nước và thế giới, hiện giá vàng trong nước đã tiến sát mốc 58 triệu đồng/lượng.

Trên thế giới vàng đã tăng hơn 1% lên mức cao nhất gần 2 tuần do đồng USD giảm mạnh nhất trong hơn 2 năm và khi các nhà đầu tư đặt cược vào lãi suất của Mỹ sẽ thấp hơn trong thời gian dài. Dự báo thị trường, nhà phân tích độc lập Robin Bhar nhận định, hai yếu tố thúc đẩy giá vàng là USD suy yếu và lợi suất thấp hơn, sẽ giữ cho kim loại này dao động trong khoảng 1.800 - 2000 USD/ounce, cho đến khi cuộc bầu cử tổng thống Mỹ diễn ra vào tháng 11.

>>> Xem thêm tỷ giá ngoại tệ mới nhất:

| Ngân Hàng | USD | EUR | GBP | JPY | ||||

| Mua vào | Bán ra | Mua vào | Bán ra | Mua vào | Bán ra | Mua vào | Bán ra | |

| Vietcombank | 23.060 | 23.270 | 26.695 | 28.056 | 29.810 | 31.055 | 209,94 | 219,98 |

| BIDV | 23.085 | 23.265 | 27.001 | 28.079 | 30.133 | 30.828 | 211,11 | 219,65 |

| VietinBank | 23.034 | 23.264 | 27.131 | 28.156 | 30.290 | 31.300 | 211,26 | 219,76 |

| Agribank | 23.085 | 23.255 | 27.052 | 27.645 | 30.171 | 30.819 | 211,09 | 219,19 |

| Eximbank | 23.080 | 23.250 | 27.118 | 27.588 | 30.283 | 30.809 | 215,11 | 218,84 |

| ACB | 23.080 | 23.250 | 27.148 | 27.622 | 30.479 | 30.889 | 214,57 | 218,55 |

| Sacombank | 23.074 | 23..285 | 27.219 | 27.773 | 30.436 | 30.947 | 214,46 | 220,84 |

| Techcombank | 23.066 | 23.266 | 26.907 | 28.120 | 30.003 | 31.136 | 213,40 | 222,52 |

| LienVietPostBank | 23.150 | 23.280 | 27.067 | 27.571 | 30.322 | 30.186 | 214,74 | 218,67 |

| DongA Bank | 23.110 | 23.240 | 27.100 | 27.580 | 30.260 | 30.800 | 211,60 | 218,40 |

7 điểm đáng chú ý trong kết quả kinh doanh của các ngân hàng nửa đầu năm

Báo cáo cập nhật ngành ngân hàng vừa được Công ty Chứng khoán SSI công bố nêu ra 7 điểm đáng chú ý về hoạt động kinh doanh của 12 ngân hàng niêm yết trong phạm vi theo dõi của công ty chứng khoán này trong 6 tháng đầu năm 2020.

|

| Ảnh minh họa |

Thứ nhất, các ngân hàng ghi nhận kết quả kinh doanh ở mức vừa phải với tăng trưởng lợi nhuận trước thuế trung bình là 14,2%. Có sự phân hóa giữa top các ngân hàng quốc doanh (bao gồm Vietcombank, BIDV và VietinBank), có tăng trưởng tín dụng ảm đạm (2,25%) và tăng trưởng lợi nhuận trước thuế thấp hơn (7,3%). Trong khi đó, các ngân hàng tư nhân đạt tăng trưởng tín dụng cao hơn (6,9%) và tăng trưởng lợi nhuận trước thuế cao hơn (19,7%).

Thứ hai, tăng trưởng tín dụng nhìn chung yếu. Tính toán của SSI cho thấy tăng trưởng tín dụng trung bình đạt 3,65%, bằng một nửa mức 7,4% trong nửa đầu năm 2019.

Khách hàng doanh nghiệp lớn và trái phiếu doanh nghiệp là động lực tăng trưởng chính với tăng trưởng cao nhất là 6,1%, có thể kể đến một số ngân hàng bao gồm VPBank, TPBank, Techcombank và MB. Tăng trưởng cho vay cá nhân đạt 2,9%, dẫn đầu là Vietcombank, ACB và VIB. Tăng trưởng cho vay doanh nghiệp vừa và nhỏ (SME) xếp vị trí thấp nhất khi đạt 1,8%.

Thứ ba, lãi suất huy động giảm mạnh. Tính toán cho thấy tăng trưởng nguồn vốn huy động bình quân cao hơn nhiều so với tăng trưởng tín dụng, đạt 4,75%, dẫn đến thanh khoản dồi dào với hệ số LDR (tỷ lệ cấp tín dụng so với nguồn vốn huy động) giảm trong toàn hệ thống. Tỷ lệ LDR trung bình giảm xuống mức thấp nhất trong 8 quý qua.

Cùng thời kỳ, Ngân hàng Nhà nước đã hai lần giảm lãi suất vào tháng 3 và tháng 5, giảm mức trần lãi suất huy động từ 0,6 đến 0,75 điểm% cho kỳ hạn từ dưới 1 tháng đến 6 tháng. Đến cuối tháng 7, lãi suất huy động toàn ngành đã giảm từ 0,9 đến 2,1 điểm% trên tất cả các kỳ hạn.

Thứ năm, thu nhập ngoài lãi tăng khá. Tổng thu nhập ngoài lãi của các ngân hàng trong diện theo dõi tăng trưởng khá ở mức 15,1% nhờ hoạt động kinh doanh ngoại hối và đầu tư chứng khoán. Trong khi đó, tăng trưởng thu nhập từ phí ở mức khiêm tốn (8%) và thu nhập từ nợ xấu đã xóa giảm (-22%).

Thứ sáu, chi phí hoạt động được quản lý tốt. Tổng chi phí hoạt động (OPEX) tăng nhẹ 4% và hệ số CIR (tỷ lệ tổng chi phí hoạt động/tổng thu nhập hoạt động) giảm 1,7 điểm% xuống 37,1% do chi phí được kiểm soát tốt hơn.

Thứ bảy, việc tái cơ cấu nợ đã giúp giảm mức tăng nợ xấu và giảm bớt áp lực trích lập dự phòng.

Cụ thể, tính đến hết tháng 6/2020, tổng nợ tái cơ cấu toàn ngành theo Thông tư 01/2020/TT-NHNN là 177 nghìn tỷ đồng, tương đương 2,1% tổng tín dụng. Đối với các ngân hàng nằm trong phạm vi nghiên cứu của SSI, nợ vay tái cơ cấu tăng lên 120,4 nghìn tỷ đồng, tương đương 2,7% tổng dư nợ, trong đó BIDV và VPBank chiếm hơn một nửa.

Nợ xấu (tổng nợ Nhóm 3, Nhóm 4 và Nhóm 5) tăng 18,1% trong nửa đầu năm, trong khi nợ Nhóm 2 tăng 15,4%, cho thấy viễn cảnh tăng nợ xấu mới hình thành trong nửa cuối năm 2020. Tỷ lệ nợ xấu trung bình tăng 0,2 điểm% lên 1,63%. Techcombank và VPBank là hai ngân hàng duy nhất có tỷ lệ nợ xấu giảm, phần lớn là do tích cực xóa nợ (Techcombank) và tái cơ cấu lượng lớn nợ (VPBank).

Mặt khác, HDBank và LienVietPostBank đã xử lý hết trái phiếu VAMC còn lại (đây là một thành tựu mang tính bước ngoặt làm thay đổi kết quả tài chính trong tương lai), trong khi VietinBank giảm 46% giá trị ròng trái phiếu VAMC.

Tỷ lệ nợ xấu kết hợp của các ngân hàng trong diện theo dõi, bao gồm cả trái phiếu VAMC, tương đối ổn định ở mức 2,29% so với mức 2,26% trong năm 2019.

Lãi suất ngân hàng mới nhất hôm nay 30/8: Eximbank giữ top đầu lãi suất kỳ hạn 24 tháng, mức 8,4% Lãi suất ngân hàng mới nhất hôm nay 30/8: Eximbank giữ top đầu lãi suất kỳ hạn 24 tháng, mức 8,4% |

Lãi suất ngân hàng mới nhất hôm nay 29/8: Kỳ hạn 12 tháng lãi suất cao nhất 7,2% Lãi suất ngân hàng mới nhất hôm nay 29/8: Kỳ hạn 12 tháng lãi suất cao nhất 7,2% |

Tú Anh (TH)